3451

Валерія Вагоровська: Директива PSD2 добереться до України нескоро. Причини і передумови

— Кредит&Депозит

Останнім часом на українському фінансовому ринку все частіше обговорюється нова Директива Європейського союзу з регулювання фінансового ринку PSD2 і, як одна з її вимог – впровадження стандарту Open Banking.

Чи є ця директива трендом, за яким в подальшому будуть розвиватися основні світові фінансові ринки і ринок України в тому числі?

Щоб оцінити можливості і необхідність приведення регуляторної бази України до основ PSD2, є сенс розібратися із суттю стандарту, процесом впровадження в Європі, і подивитися на світові тенденції.

Звідки Директива PSD2

У 2007 році Європейський парламент прийняв платіжну директиву, яка створила єдиний ринок платежів (кредитні перекази, дебетові списання коштів, платіжні карти) в Європі. Директива заклала правові основи Єдиної зони платежів в євро (SEPA) і визначила всіх учасників фінансового ринку з конкретними функціями і обов’язками.

Це стало поштовхом до розвитку електронної комерції і діджиталізації європейської економіки. Активно розвивалися компанії, які забезпечували прийом платежів в інтернеті. В результаті стало зрозуміло, що стандарти і регламенти роботи, затверджені в рамках SEPA, не відповідали потребам світу онлайн платежів.

Тому в 2013 році Європейський парламент розробив і опублікував нові стандарти PSD2, мета яких – зробити платежі більш безпечними, поліпшити клієнтський захист, стимулювати інновації та конкуренцію, створивши при цьому рівні умови для всіх гравців ринку, включаючи нові фінтех-компанії. Протягом 5 років велася робота щодо затвердження і погодженням стандартів, і в 2018 році директива PSD2 набула чинності.

Які можливості надає Директива клієнтам і банкам

Директива спрямована, перш за все, на власників рахунків (клієнтів). Вона надає їм максимальний рівень безпеки при здійсненні платежів, а також можливість вибору сервісної компанії для управління рахунком. Власником рахунку (карткового або банківського) повинен бути клієнт, він визначає, через яку точку входу він буде здійснювати платіж, в якому додатку контролюватиме транзакції (без зміни існуючого рахунку).

Банк не може зобов’язати клієнтів використовувати тільки свої сервіси з управління рахунком. Клієнт може дати третій стороні можливість запитувати інформацію про статус рахунку і обирати послуги підприємств (інтернет-банкінг), які йому подобаються.

Таким чином, тепер фізичній особі не потрібно буде постійно носити з собою всі карти, пам’ятати номери рахунків для введення параметрів при онлайн-оплаті.

Власнику рахунку достатньо буде відкрити улюблений додаток інтернет-банкінгу на пристрої, зробити вхід через свій логін і пароль і підтвердити транзакцію.

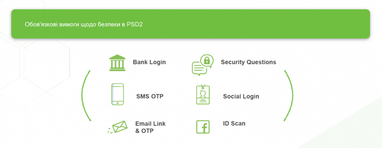

Не тільки комфорт, але і безпека

Основною вимогою з безпеки PSD2 прописує двофакторну ідентифікацію через SMS, email з кодом, біометрію. У 21-му столітті людина стала залежною від мобільних пристроїв і готова довіряти їм свої паролі і персональні ідентифікатори. Саме тому все більше нових технологій на фінансовому ринку розвиваються саме з використанням мобільних девайсів.

Стандарт PSD2 є основним документом, який регулює фінансовий ринок, але його впровадження було б неможливим без надання платникам гарантій захисту персональних даних – GDPR. В цьому регуляторному акті чітко прописано, що компанія повинна отримати дозвіл на використання певної інформації клієнта, і вказати, де вона буде використана.

Як впроваджували стандарт у Великобританії

У Великобританії для більш швидкого впровадження PSD2 були створені внутрішні нормативні документи, а також незалежні організації OBIE і OBWG, які займаються розробкою стандартів Open Banking. OBIE поставила завдання 9-ти найбільшим банкам Великобританії чітко виробити вимоги до стандартів API для підтримки обміну даними. Після чого робоча група рекомендувала впровадити розроблений стандарт всім банкам в Великобританії.

У Великобританії для більш швидкого впровадження PSD2 були створені внутрішні нормативні документи, а також незалежні організації OBIE і OBWG, які займаються розробкою стандартів Open Banking. OBIE поставила завдання 9-ти найбільшим банкам Великобританії чітко виробити вимоги до стандартів API для підтримки обміну даними. Після чого робоча група рекомендувала впровадити розроблений стандарт всім банкам в Великобританії.

На підставі ухвалених і розроблених правил Великобританія визначила, з якою функціональністю запускається Open Banking:

- Можливість для клієнтів безпечно ділитися своєю історією транзакцій з третіми особами;

- Можливість для клієнтів здійснювати ініціацію платежу безпосередньо зі свого рахунку на рахунок одержувача;

- Надання стандартизованої інформації про задоволеність продуктом (для впровадження систем лояльності).

Також були висунуті основні вимоги до платіжних систем:

- Можливість прямого підключення постачальників платіжних послуг;

- Можливість для клієнтів використовувати при реєстрації ідентифікаційну інформацію, що зберігається у постачальників фінансових послуг з відкритим API.

Еволюція директиви в світовому масштабі

Якщо говорити про впровадження Open Banking, варто відзначити, що ця еволюція відбувається по всьому світу. У кожній країні є свої нюанси щодо захисту персональних даних, стандартизації API, а також доступної функціональності. Найактивнішими учасниками розвитку фінансового ринку по стопах Європейської регуляції є Китай, Сінгапур, США, Австралія, Гонконг, Канада, Індія.

Індія

Насправді, саме Індія стала першою країною, яка запровадила Open Banking. Після ухвалення рішення про перехід на безготівкові платежі Національною платіжною корпорацією Індії (NPCI) було створено мобільний додаток з універсальним платіжним інтерфейсом, до якого підключилися майже всі найбільші банки, і в якому фізичні особи можуть здійснювати перекази з одного рахунку на інший.

Виходячи з реалій Індії – велика кількість населення і значна частина землі – цей додаток мав стати лідером на ринку. Однак застосування Open Banking тільки для організації переказів між рахунками виявилося неефективним – всього лише 10% населення використовують цю систему.

Після публікації PSD2 Індія все більше розглядає ці правила для впровадження у себе, з метою використання Відкритого банкінгу для обслуговування онлайн-оплат в електронній комерції, проте на базі централізованої державної інфраструктури. Це, в свою чергу, повинно послужити популяризації сервісу в країні і активному зростанню платежів усередині системи.

Китай

Китай є одним з яскравих прикладів фінансового ринку, що швидко розвивається, де технологічні компанії давно відкрили свої API і обмінюються даними для більш ретельного кредитного скорингу, проведення ідентифікації. При цьому у китайців немає правил і норм щодо захисту персональних даних.

З урахуванням того, що їх банківська система побудована на базі національної платіжної системи, а зовнішніх гравців на ринку дуже мало, держава може забезпечити гарантію збереження даних своїх громадян.

Латинська Америка

Країни Латинської Америки використовують регуляторні акти Великобританії і вибудовують своє бачення Open Banking на підставі регуляції FCA. Аж до 2018 року ці країни не мали ніякої регуляції фінтеху, тому подальший розвиток фінансового ринку вони планують будувати на базі британської моделі.

Не все пройшло гладко: проблеми впровадження PSD2

Немає єдиних вимог до API. Незважаючи на те, що стандарти PSD2 були затверджені, а впровадження Open Banking є обов’язковим в Європі, на жаль, досі немає єдиних стандартів API для всіх банків і чітких функціональних вимог щодо Open Banking.

Зриваються терміни впровадження. Європейські країни, які активно розвивають цей напрям, опублікували свої дедлайни. З 2018 року цей проект вступив в активну фазу реалізації, і в березні 2019 року європейські банки повинні були відкрити свої API для тестового середовища. Однак банки виявилися не готові і перенесли термін здачі на кінець вересня.

Децентралізація. Незважаючи на єдиний простір Європейського союзу і єдиного закону PSD2, Європа виявилася розділеною на 3 основні групи: берлінська група; британська група; сталеві країни.

Децентралізація. Незважаючи на єдиний простір Європейського союзу і єдиного закону PSD2, Європа виявилася розділеною на 3 основні групи: берлінська група; британська група; сталеві країни.

Ці групи матимуть свої вимоги до стандартів API. Так, берлінська група вважає, що почне тільки з можливості роботи з платіжною ініціацією і, можливо, з надання інформації про обліковий запис. Запуск цієї групи відбудеться без єдиного стандарту, в зв’язку з тим, що великі банки мають різні системи і технології. Прийти до єдиного формату зараз дуже складно.

Сумнівна вигода для банків. Банки розцінюють цей підхід до розвитку інфраструктури швидше на користь фінтех-компаній і поки що не можуть оцінити додаткову вигоду для себе.

Доля фінтех-компаній

Якщо говорити про фінтех-компанії, то ситуація, звичайно, краща – всі готуються в Open Banking, адже у більшості завжди були відкриті API. Питання в тому – для яких цілей. Так, компанія PayPal, яка має повну банківську ліцензію, незважаючи на те, що має вже зараз відкриті API з інтеграції, поки що не надає можливість ініціації платежу без відкриття рахунку в їх системі.

Сучасним фінтех-компаніям легко адаптуватися до змін. Завдяки своїй технологічності їм не потрібно наймати нових співробітників і збільшувати штат в 3 рази, нововведеннями в компаніях займаються близько 5-10 співробітників. Основними пропозиціями для клієнтів, звичайно ж, буде агрегація облікових записів і даних з усіх рахунків, розширений кредитний рахунок і фінансовий менеджмент, де людина зможе аналізувати свої витрати/надходження.

Прогнози: що змінить у фінансовому світі прихід PSD2

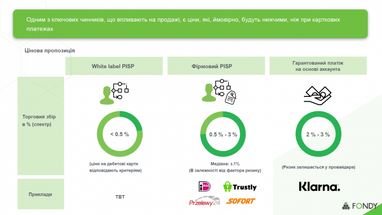

Учасникам світу фінтеху вигідно слідувати PSD2, адже в перспективі стандарт допоможе знизити собівартість транзакції. Карткові платежі в рамках європейського низькомаржинального бізнесу згубно позначаються на компаніях. Частка витрат на картковий платіж в маржі компанії може досягати 50%.

При онлайн-оплатах частка карт і гаманців переважає – 54%. Однак, за прогнозами аналітиків, вже до 2022 року планується зростання оплат з рахунків – на 10%, з віртуальних рахунків – на 15%, отже, падіння частки карткових платежів на 13%.

Широке застосування платіжної ініціації може привести до відмови від карткових платежів і посередництва в карткових транзакціях. Платіж буде відбуватися безпосередньо з рахунку фізичної особи на рахунок продавця.

Ініціатор платежу (платіжний провайдер) відправляє запит про наявність грошових коштів на рахунку в банк споживача, після отримання підтвердження ініціює платіж на користь продавця. Таким чином, повністю підуть такі учасники ринку, як банк-емітент карти і банк-екваєр.

Після введення Open Banking змінюється стратегічне сприйняття учасників ринку. У нових реаліях банки посилюють свої позиції як ключовий гарант безпечного зберігання грошей. Клієнт перестане в пошуках кращого сервісу звертатися в різні банки, а буде тримати рахунок в банку, якому більше довіряє, але обирати технічного провайдера, який буде надавати зручний сервіс з управління рахунком.

- Банки отримають лояльних клієнтів і повторні платежі.

- Фінтех-компанії отримають можливість розвитку нових технологій, збільшення кількості платіжних методів, скорочення витрат.

- Інтернет-магазини отримають можливість скорочення витрат на безготівкові карткові розрахунки, підвищення лояльності з боку клієнтів за рахунок надання більшої безпеки платежів, більш зручні інтерфейси при оплаті, додаткові платіжні методи.

- Фінтех-компанії отримають можливість розвитку нових технологій, збільшення кількості платіжних методів, скорочення витрат.

- Інтернет-магазини отримають можливість скорочення витрат на безготівкові карткові розрахунки, підвищення лояльності з боку клієнтів за рахунок надання більшої безпеки платежів, більш зручні інтерфейси при оплаті, додаткові платіжні методи.

Успішне використання методу оплати А2А (з рахунку на рахунок в рамках локальної платіжної системи) можна вивчити на прикладі IDEAL – платіжного методу, який був розроблений в 2005 році в Нідерландах.

Ще приклад – сервіс blik в Польщі. Ця мобільна платіжна система є одним з найпопулярніших способів оплати в країні, де карткові платежі займають 20%. Існує низка інших прикладів в рамках Європейського союзу – MobilePAy, Vopps, Payconiq. Вони підтверджують факт того, що модель роботи, згідно з новими вимогами PSD2, може бути успішною і принести можливості для розвитку нових технологій і гравців ринку.

Український ринок – молодий і перспективний

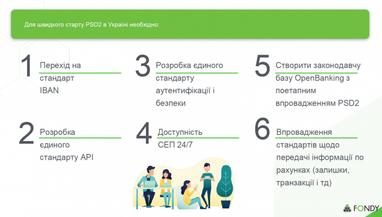

Україна наразі визначає для себе шлях, за яким необхідно розвивати фінансовий ринок. За наявності політичної волі він дозволяє досить швидко впровадити і розвинути нормативну базу до європейських стандартів.

Чому саме європейських? Європа пройшла досить довгий шлях з розвитку і вдосконалення фінансового ринку. Тільки за останні 10 років було впроваджено дві Директиви, кожна з яких покращує розвиток ринку. Перехід української банківської системи на стандарти IBAN значно спростить умови роботи клієнтів банків при здійсненні платежів.

Визначення всіх гравців ринку і чітке формування їх функцій дозволить розвивати нові технології, а додаткові функції для фінтех-компаній зможуть дати поштовх для розвитку безготівкових платежів. Доступність СЕП 24/7 дозволить скоротити час на проведення платежів.

Для розвитку українського фінансового ринку важливим елементом є створення єдиних вимог щодо відкритих API для банків і формування вимог щодо захисту персональних даних, які дозволять в подальшому перейти на використання відкритих API між учасниками ринку.

Валерія Вагоровська, фаундер платіжної платформи FONDY

За матеріалами: Finance.ua

Поділитися новиною

Також за темою

За 2025 рік банки отримали рекородні 126,8 млрд гривень прибутку — деталі

Безготівкові розрахунки: скільки грошей надійшло в Україну у 2025 році

Голова НБУ: обсяги кредитування в Україні зростають, як у мирний час

Кредити зростають, депозити скорочуються: статистика НБУ за січень

Що буде з депозитом після завершення терміну дії картки — пояснення Ощадбанку

«Кредити 5−7−9%»: як кредитують у зоні високого воєнного ризику