4301

Як вигідно платити податки з Форекс в Україні?

— Фондовий ринок

Питання оподаткування доходів з Форекс в Україні є одним з найменш розкритих в Інтернеті та інших джерелах інформації. Можливо, це і є одна з причин несплати податків з доходів від подібного виду зайнятості. Легалізація доходів від торговельної, інвестиційної або агентської діяльності на ринку Форекс – це дійсно не просте завдання, так як податкове законодавство України має свої тонкощі, інформацію про яких доведеться збирати в буквальному сенсі «по крихтах».

Однак представники брокерської компанії ICE FX, а саме СЕО Компанії Володимир Кондрашов спільно з податковими консультантами, зібрали всю інформацію по оподаткуванню в Україні. На основі зібраних даних складена покрокова інструкція по легалізації доходів з Форекс для учасників ринку з України. Інструкція опублікована в блозі СЕО. У коментарях до неї кожен зацікавився може задати будь-яке питання і отримати безкоштовну консультацію юриста – автора інструкції. У даній статті пропонуємо коротко ознайомитися з варіантами сплати податків з доходів, отриманих від форекс-діяльності українськими громадянами.

Як платити податки з Форекс і як зробити це вигідно?

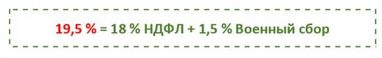

1.Сплата податків як фізичної особи без певного статусу.

Для сплати податків необхідно або звернутися в податкову службу для отримання роз’яснень щодо заповнення декларації, або заповнити її самостійно (див. Статтю СЕО). Труднощі можуть виникнути у визначенні податкової бази, а саме: чи буде це «чистий дохід» (доходи мінус витрати) або сума всіх виведених коштів без вирахування витрат.

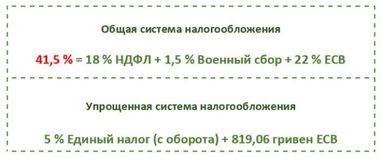

2.Сплата податків як фізичної особи – підприємця (ФОП)

Сума відрахувань може бути менше в разі сплати податків за спрощеною системою оподаткування (ССО) – 5% з обороту. Але для трейдри і інвесторів це складна схема роботи, так як податківці класифікують такий вид діяльності виходячи зі своїх суб’єктивних вражень. Тому в реєстрації ССО в одних підрозділах ДФС можуть відмовити, а в інших дозволити. Для агентів цей варіант більш реалістичний. Однак у всіх випадках потрібно дуже обережно підходити до подачі документів і трактуванні своєї діяльності. Для оформлення ФОП потенційному платнику податків необхідно визначитися з вибором КВЕД, режимом оподаткування і розібратися зі способами реєстрації ФОП для роботи на ринку Форекс. Вичерпні рекомендації з усіх ці питань наведені в статті СЕО ICE FX.

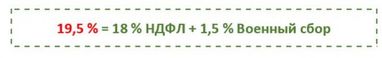

3.Сплата податків як самозайнятої особи

Самозайняті особи стають на облік в територіальний підрозділ ДФСУ згідно зі статтею 65 Податкового кодексу України. Це означає, що податковою базою буде вважатися тільки «чистий дохід» без виникнення додаткових питань, як у випадку з фізичними особами без певного статусу (див. П. 1).

Крім того, самозайняті особи позбавлені необхідності розбиратися в питаннях вибору КВЕД, режиму оподаткування та іншого.

За матеріалами:

Поділитися новиною

Також за темою

Американський банк запропонував «Лукойлу» обміняти акції на глобальні активи — Reuters

АРМА прийняло в управління корпоративні права виробника «Моршинської» та «Миргородської»

У «Дії» з’явилась нова військова облігація

Банк росії подав позов на Euroclear через заморожені активи

Shell розриває партнерство з Роснафтою

ФГВФО зможе комбінувати способи виведення банків з ринку