1013

Банківська криза дійшла до Європи? Що сталося з Credit Suisse та чого очікувати далі

— Особисті фінанси

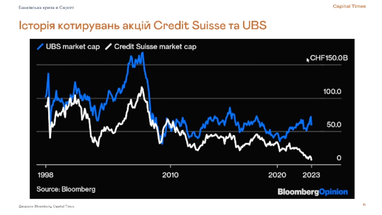

У березні за кілька днів збанкрутували два американські банки, що стало величезним крахом у банківській сфері. Через тиждень після цього погані новини прилетіли й з Європи — на межі банкрутства опинився другий за розміром банк Швейцарії Credit Suisse.

Чому події з банками у Європі та США можуть бути лише початком? Чи навпаки — основна фаза банкопаду вже минула і хвилюватися не варто? Про це розповів Артем Щербина, директор з інвестицій Capital Times, під час закритої онлайн-зустрічі «Банківська криза в Європі. Як знизити ризики для вашого бізнесу».

«Тобто падіння інколи бувало, але щоб системи так активно виводили кошти, ще й у таких величинах... За деякими прогнозами, до кінця квітня відтік може сягнути трильйона доларів — це дуже суттєві цифри. Але ми, як українці, які бачили не одну фінансову кризу у своїй країні, розуміємо, що таке відтік депозитів із банків. Це паніка. За таких умов банківська система дійсно не зможе встояти — обов’язково потрібні якісь важелі впливу на це. І навіть 2008 року такого відтоку не було: тоді банківська система змогла зберегти депозити хоча б трохи вище рівня минулих років. А зараз коштів у системах набагато менше, ніж було рік тому», — розповідає експерт.

Подібна ситуація відбувається і в Євросоюзі.

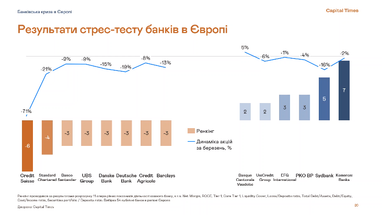

Зазначимо, що на графіку видно падіння, однак на ньому ще відсутні дані за березень 2023 року, тобто це дані до падіння Credit Suisse та виявлення проблем із Deutsche Bank.

Таймлайн банкопаду в США та Європі:

- 11.11.2022 — одна із найбільших криптовалютних бірж FTX подає заяву про банкрутство.

- 08.03.2023 — один із лідерів web3.0 в американському банкінгу Silvergate оголосив про припинення діяльності.

- 10.03.2023 — зупинка операційної діяльності банків Silicon Valley Bank та Signature Bank.

- 19.03.2023 — Swiss National Bank на екстреному засіданні погодив план поглинання Credit Suisse з боку UBS.

«Таким чином, падають 16-й банк за обсягом активів в Америці та 22-й — за тим же показником у Європі. А Європа цікава тим, що ці банківські структури є більш інтернаціональними», — каже Щербина.

«Першою реакцією бізнес-ком’юніті на закриття Credit Suisse був повний шок, тому що такого ще не було в історії Швейцарії — щоб у вихідний за зачиненими дверима без дозволу акціонерів або одного або іншого банку було прийнято угоду, яка стала однією з найбільших у країні. Це був перший шок. Другий шок був уже для кола банкірів та людей, які мають якісь акції від Credit Suisse, бо за останні 10 років, а особливо за останні пів року, було дуже багато спекуляцій», — поділився Роман Волкер, виконавчий директор компанії «1875 Finance» (Швейцарія).

Стрес-тести європейських банків: що показало дослідження

За словами директора з інвестицій Capital Times Артема Щербини, компанія провела аналіз 58 публічних європейських банків, аби оцінити їх за стрес-тестуванням.

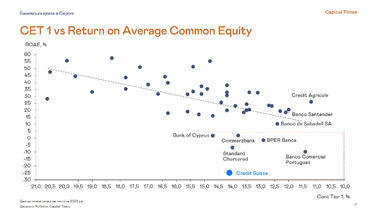

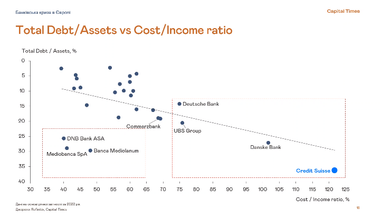

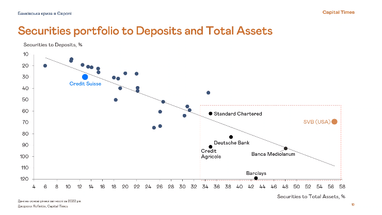

«На кожному слайді найгірші або найслабші за оцінкою банки будуть зображені у правому нижньому кутку — це зона із найгіршими нормативами», — зазначив експерт.

"У першому слайді ми використали показники, на які дивляться всі рейтингові агентства — чи виконує банк нормативи, визначені Європейським центральним банком. До слова, це показники за минулий рік.Як бачимо, за нормативом CET 1 Credit Suisse був більш-менш стійким, тобто одразу у ньому не можна було побачити проблему. Але цей банк був кілька років дуже збитковим, тому він за умовною маржинальністю став найгіршим серед тих, що ми дослідили.

Читайте також: Банкопад у США та світі: чи чекати на нову фінансову кризу

У зоні ризику, виходячи з цієї оцінки, багато іспанських банків. Також сюди можна віднести Credit Agricole, але він заробляє непогані кошти, тобто маржинальність бізнесу є", — зазначає економіст.

«Тут ми бачимо, наскільки банки рахують Cost/Income ratio, тобто наскільки велика, скажемо так, собівартість операційного заробітку банку. Тут у Credit Suisse cost перевищує дохідну частину — це вже «алерт». Крім того, ще великий борг до активів.

За цим графіком Credit Suisse є найгіршим банком. Поряд із ним Danske Bank. Ще хочу звернути увагу на UBS Group, який теж має велику вартість Cost/Income ratio, але при поглинанні ним Credit Suisse у перспективі він буде зміщуватися у зону ризику", — наголошує Щербина.

«На третьому графіку проблема Silicon Valley Bank, коли вони використовували наявну ліквідність, купували цінні папери, використовуючи кошти своїх вкладників. До речі, за даними 2022 року Credit Suisse у цю історію не входив», — пояснює експерт.

"За останні 10 років постійно проводилися стрес-тести. Плюс кожні 2-3 роки були нові посилення регуляції для банків. І, в принципі, всі європейські банки пройшли всі ці тести. І в порівнянні з американськими, європейські банки набагато краще почуваються. Тобто, до останнього дня вони не були під загрозою.

Але ми забуваємо тут про один важливий чинник — довіру. І в фінансовому ринку, оскільки банки один одному видають гроші, довіра відіграє дуже велику роль. Якщо ми згадаємо 2008 рік і Lehman Brothers, можна зробити висновок, що через падіння одного банку довіра банківського ринку повністю пішла за один день. І так весь цей картковий будиночок чи доміно стало падати. У цьому і був ризик Credit Suisse. За тиждень до його продажу банк був стабільним за всіма показниками. Тобто тут більше питання у тому, як ринок реагував на усі ці негативні фактори та новини", — підсумував Волкер.

Що буде далі з Credit Suisse

За словами Романа Волкера, для клієнтів Credit Suisse і UBS нічого не змінилося — банки надалі продовжують обслуговувати рахунки.

"Поки незрозуміло, що буде з брендом Credit Suisse, чи перетворять його на UBS, чого всі очікують. Але поки коментаря від представників банку щодо того, чи буде така інтеграція, немає.

Єдине, чого всі бояться, тієї хвилі звільнень із банків, адже це може стосуватися 30% від усього складу співробітників обох банків. Але те, що стосується клієнтів — все залишається таким, як і було", — наголосив експерт.

За матеріалами: Finance.ua

Поділитися новиною

Також за темою

Де дешево і тепло відпочити в Європі в лютому 2026 року

Як зросте мінімальна зарплата в країнах ЄС 2026 року

Яким пенсіонерам можуть припинити виплачувати пенсії з 1 січня

Як ветерану отримати житло від держави (покрокова інструкція)

Податки для ФОП в 2026 році: які нові розміри єдиного податку та військового збору — ДПС

Чи готові українці змінити свою професію