619

Сумма скрытого долга США выросла до 65 триллионов долларов — Bloomberg

— Фондовый рынок

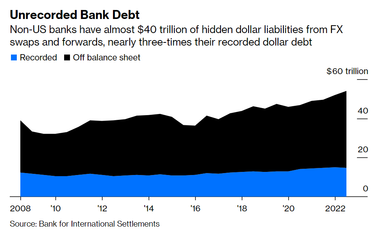

65 триллионов долларов — это огромная, едва понятная цифра. Это более чем в 2,5 раза больше всего рынка казначейства США, который является самым большим в мире. Также, согласно данным Банка международных расчетов, это 14% от стоимости всех финансовых активов в мире.

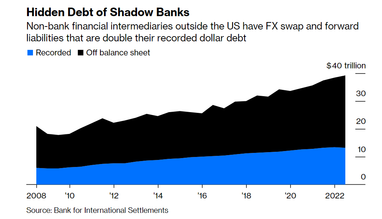

Однако основным является то, что 65 триллионов долларов — это стоимость скрытого долга в долларах, не зарегистрированного на балансах неамериканских банков и теневых банков по состоянию на июнь этого года. При этом показатель стремительно растет, почти удвоившись с 2008 года. Об этом пишет Bloomberg.

Как пишет издание, тот факт, что большая часть этого скрытого долга приходится на банки, является еще одним напоминанием о постоянно растущих и непрозрачных взаимосвязях между традиционной финансовой системой и теневым банковским сектором. Целый ряд последних мини-кризисов показал, что эти связи являются частью того, почему центральные банки постоянно вынуждены вмешиваться и стабилизировать рынки государственных облигаций и других активов, когда уровень стресса растет.

Этот долг в 65 триллионов долларов, о котором идет речь, не является набором обычных ссуд или облигаций — это обязательства по выплате валютных свопов и форвардов. Они обычно используются иностранными банками и инвесторами, когда они хотят приобрести долларовый актив, например, облигации казначейства США.

«Свопы и форварды полностью обеспечены залогом, поэтому должны быть относительно безопасными для контрагента. Когда кто-то использует своп, чтобы занять доллары, они фактически платят за них собственной валютой и берут на себя обязательство продать доллары обратно в определенную дату в будущем, зачастую менее чем год спустя», — говорится в статье.

Проблема возникает, когда доллары становится трудно найти, особенно потому, что заемщики часто используют краткосрочные свопы для покупки долгосрочных активов. Примерами таких моментов является начало пандемии Covid-19 в марте 2020 года или пик финансового кризиса 2008-2009 годов. Глобальное давление на доллары заставило иностранных собственников долларовых активов изо всех сил искать необходимые им средства; иначе они были бы вынуждены быстро продавать хорошие активы, что способствовало бы снижению цен.

BIS впервые изучил эту проблему в 2017 году и в обновленном отчете 5 декабря предупредил о трудностях для центральных банков в установлении политики борьбы с давлением доллара во время кризиса.

«Внебалансовый долг в долларах может оставаться вне поля зрения и вне внимания, но лишь до следующего раза, когда ликвидность финансирования в долларах будет сокращена», — написали авторы во главе с Клаудио Борио, руководителем денежно-кредитного и экономического отдела BIS.

Как говорят аналитики издания, центральным банкам приходится ждать, пока разразится хаос, прежде чем они узнают, где и когда нужны доллары — и даже тогда они могут быть не совсем уверены, направляют ли они потоки туда, где они нужны.

"Эта задолженность не отражается на балансе из-за условий учета производных инструментов. Это позволяет банкам, пенсионным фондам, страховым компаниям и т.п. регистрировать только свой чистый заем. С помощью валютного свопа начальный чистый риск равен нулю, и он будет только расти или уменьшаться по мере изменения обменных курсов.

Такой учетный подход подходит для большинства видов деривативов, которые можно закрыть путём денежного расчета только по чистой стоимости контракта. Однако в случае валютных свопов и форвардов полная сумма задолженности в долларах должна быть выплачена контрагенту, чтобы закрыть сделку — именно это делает их больше похожими на долг", — подытожили в Bloomberg.

Эти цифры частично получены из трехлетнего глобального обзора деривативов, который проводит BIS раз в три года, но экономисты до сих пор не знают точно, как эти долги распределяются между разными типами теневых банков.

По материалам: bloomberg.com

Поделиться новостью

Также по теме

Более дешевая модель Cybertruck: что показала Tesla

Amazon обогнал Walmart и стал крупнейшей компанией мира по доходу

ПУМБ среди первых банков, кто смог запустить еЧек в мобильном приложении

В «Новой почте» произошел сбой

ФГВФЛ ввел временную администрацию в PINbank и «Мотор-Банк»

Bolt возобновляет круглосуточную работу в 28 городах Украины (список)