1344

Артем Ковбель: что ждет мировую финансовую систему? Настоящее и будущее

— Финтех и Карты

Новые технологии круто изменили финансовый сектор и систему платежей в целом, сделав ее проще, быстрее, удобнее. Это, в свою очередь, серьезно влияет и на развитие всей мировой экономики.

Финтехнологии = качество жизни

Думаю, красноречивее всего на эти вопросы ответят исследования Всемирного банка. За последние несколько лет он подготовил серию отчетов, посвященных механизмам financial inclusion (с англ. – «финансовая доступность»). Сам термин означает условия, при которых и частным лицам, и бизнесу обеспечен одинаково легкий и быстрый доступ к финансовым технологиям (интернет-банкингу, электронным платежам и т.д.). Эксперты Всемирного банка отмечают, что именно благодаря этому возможна эффективная борьба с бедностью населения и экономический рост.

В частности, в отчете Financial Inclusion. Europe and Central Asia Economic Update подчеркивается очевидная взаимосвязь между уровнем проникновения финансовых технологий и качеством жизни населения. Чем выше первое, тем выше второе. Это подтверждают эксперименты. В 2016 году, например, в Кении обнаружили, что после того, как местные домохозяйства получили возможность хранить и пересылать средства через мобильные приложения, уровень их сбережений вырос на 20%, а общий уровень бедности в стране снизился на 22%.

Почему так происходит? Потому что финансовые технологии дают людям новые возможности для накопления, сохранения и распоряжения деньгами. В случае с Украиной это можно проиллюстрировать на примере того же «Приват 24». Многие наверняка в курсе, что в этом приложении есть инструмент «Копилка». Он позволяет автоматически откладывать на цифровой счет часть денег, поступающих пользователю, не требуя усилий со стороны последнего. С функцией накопления неплохо справляются и разного рода депозиты, которые тоже легко открываются через приложение. Да, с помощью этих инструментов вы не насобираете много. Но и не спустите все разом, как это часто случается с наличкой. Таким вот нехитрым образом финансовые технологии приучают нас экономить часть денег и распоряжаться ими осознаннее.

А еще они существенно ускоряют и упрощают платежи, что облегчает решение бытовых задач и повышает мобильность людей. Если раньше, например, чтобы куда-то поехать, вам нужно было сначала купить билет на вокзале, а для этого приехать на вокзал лично, то теперь все вопросы можно решить через Интернет за 5 минут. Съездить куда-то даже просто на выходные сейчас стало проще. Поэтому люди больше путешествуют, больше тратят на поездки, финансируя соответствующие компании. Те, в свою очередь, больше зарабатывают и больше платят налогов в госбюджет. И такая схема работает не только в сфере туризма, но и везде, где есть возможность приобретать что-то без помощи налички (питание, одежда, образование и др.). Как следствие, экономика тоже растет.

По этим причинам Всемирный банк и считает финансовую доступность одним из главнейших драйверов экономического развития в будущем. Несколько лет назад он даже инициировал проект под названием Universal Financial Access (Всемирный финансовый доступ). Его цель – обеспечить к 2020 году всем людям свободный доступ хотя бы к простейшим финансовым технологиям, таким как банковская карта. По статистике Всемирного банка, около 1,7 млрд взрослых людей в мире (31% от всего населения) вообще не имеет собственного счета в банке и уж тем более не пользуется другими финансовыми возможностями.

О чем это говорит? О том, что мир будет дальше уходить в безнал и все больше отказываться от наличности. Но это, впрочем, не значит, что ее заменит биткоин или что-то еще.

Финтехи и банки

Глашатаями перемен в финансовом мире стали так называемые финтех-стартапы. Украинскому пользователю наверняка известны такие сервисы как Liqpay, Easypay или IBox, но в целом в стране действует более 80 финтех-компаний. Большинство из них, впрочем, предлагает узкий спектр услуг.

Обычно в сфере платежей и денежных переводов или онлайн-кредитования. В то время как в развитых западных странах финтехи с помощью цифровых технологий разрабатывают сложные В2В-решения. Уже есть алгоритмы для противодействия отмыванию денег, сервисы разработки бизнес-плана для получения кредитов, инструменты по оценке инвестиционных проектов и многое другое.

Финтехи демонстрировали настолько впечатляющие результаты, что пару лет назад всерьез говорили о том, что в будущем они вытеснят банки и заменят их. Бум пришелся на 2014-2015 гг., когда сумма инвестиций в отрасль выросла в три раза по сравнению с предыдущими годами. Но сейчас истерия прошла. Стало очевидно, что финтехи не способны полноценно конкурировать с банками, которые, поняв тренд, с успехом стали разрабатывать свои финансовые решения.

Причин провала финтехов несколько. Это и большее доверие клиентов к банкам (куда вы с большей вероятностью понесете свои деньги, в стартап или организацию с многолетней историей?), и законодательные риски.

Так, стартапу, желающему осуществлять переводы с карты на карты пользователей, по каждой операции нужно платить комиссии Visa и MasterCard, а также – банку-эквайеру. А вот сами банки в такой ситуации платить не должны, потому что являются принсипалами Visa и MasterCard. Конкурировать в таких условиях практически нереально.

Так, стартапу, желающему осуществлять переводы с карты на карты пользователей, по каждой операции нужно платить комиссии Visa и MasterCard, а также – банку-эквайеру. А вот сами банки в такой ситуации платить не должны, потому что являются принсипалами Visa и MasterCard. Конкурировать в таких условиях практически нереально.

Но такая ситуация не означает и того, что финтехи исчезнут.

Сейчас наблюдается интересное явление – симбиоз банков и финтехов. Первые либо покупают/поглощают вторых, либо работают на условиях партнерства. Вероятно, за таким сотрудничеством и стоит будущее. У банков есть опыт, связи и клиенты. У финтехов – технологии. Объединив свои сильные стороны, они смогут работать с наибольшей эффективностью.

Блокчейн вне зоны доступа

Судьба блокчейн-технологии чем-то напоминает финтехи. В 2015-м ей сулили большое будущее в финансовом сегменте, уверяли даже, что мы все будем платить через блокчейн биткоином, а остальные сервисы вымрут.

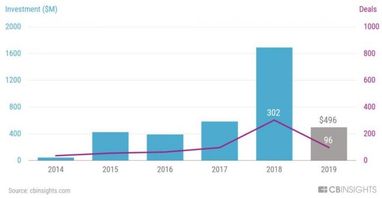

Но в последние месяцы наблюдается противоположная ситуация. Готовых разработок на блокчейне так и не появилось. Большинство из них носят либо нишевый характер, либо так и остались на стадии разработки. Это повлекло отток инвестиций из сегмента. По графику ниже видно, что спад наблюдается резкий, а наибольший пик был в прошлом году.

В 2019 году, очевидно, развитие блокчейна стоит ожидать в нескольких направлениях. Это, во-первых, в нишевых приложениях, где технология уже себя показала. А во-вторых – в инновационных разработках с долгосрочной перспективой реализации. То есть, в проектах, которые изначально не обещают быстрой капитализации.

Согласитесь, это далеко от тех революционных перемен, о которых нам рассказывали еще год-два назад. Конечно, ситуация может в любой момент измениться. Возможно, завтра появится стартап, который сможет весь мир уже через год поставить на блокчейн-рельсы. Но пока об этом говорить не приходится.

Подводя итог

Финансовая система меняется и будет меняться дальше. Новые разработки в этом сегменте будут способствовать появлению все новых и новых финансовых услуг, меняя и нашу жизнь, и мировую экономику в целом. Но все эти изменения представляют собой не столько создание нового и отказ от старого, сколько модернизацию старого. Интенсивную, глубокую, но все же модернизацию. Поэтому ожидать чего-то настолько неожиданного, как исчезновение банков и массовый переход на блокчейн, не стоит. В ближней и среднесрочной перспективе точно.

Артем Ковбель, партнер и глава департамента форензик Kreston GCG, член АПКБУ, ASIS, ACFE

По материалам: Finance.ua

Поделиться новостью

Также по теме

Airbus помог создать уникальный дрон для Украины

EasyPay — первый платежный сервис в Украине, который запустил систему автоматизированного обнаружения утечек вместе с Центром киберинцидентов НБУ

Запуск сервиса єЧек: почему это выгодно для бизнеса (список банков)

Payoneer запускает работу со стейблкоинами на своей платформе

Что будет с депозитом после истечения срока действия карты — объяснение Ощадбанка

Британия до 2030 года создаст альтернативу Visa и Mastercard — The Guardian