3451

Валерия Вагоровская: Директива PSD2 доберется до Украины нескоро. Причины и предпосылки

— Кредит&Депозит

В последнее время на украинском финансовом рынке все чаще обсуждается новая Директива Европейского союза по регулированию финансового рынка PSD2 и, как одно из ее требований, — внедрение стандарта Open Banking.

Является ли данная директива трендом, по которому в дальнейшем будут развиваться основные мировые финансовые рынки и рынок Украины в том числе?

Чтобы оценить возможности и необходимость приведения регуляторной базы Украины к основам PSD2, есть смысл разобраться с сутью стандарта, процессом внедрения в Европе, и посмотреть на мировые тенденции.

Откуда Директива PSD2

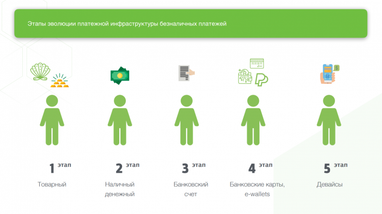

В 2007 году Европейский парламент принял платежную директиву, которая создала единый рынок платежей (кредитные переводы, дебетовые списания средств, платежные карты) в Европе. Директива заложила правовые основы Единой зоны платежей в евро (SEPA) и определила всех участников финансового рынка с конкретными функциями и обязательствами.

Это стало толчком к развитию электронной коммерции и диджитализации европейской экономики. Активно развивались компании, которые обеспечивали прием платежей в интернете. В результате стало понятно, что стандарты и регламенты работы, утвержденные в рамках SEPA, не соответствовали потребностям мира онлайн платежей.

Поэтому в 2013 году Европейский парламент разработал и опубликовал новые стандарты PSD2, цель которых — сделать платежи более безопасными, улучшить клиентскую защиту, стимулировать инновации и конкуренцию, создав при этом равные условия для всех игроков рынка, включая новые финтех-компании. На протяжении 5 лет велась работа по утверждению и согласованию стандартов, и в 2018 году директива PSD2 вступила в силу.

Какие возможности предоставляет Директива клиентам и банкам

Директива направлена, прежде всего, на владельцев счетов (клиентов). Она предоставляет им максимальный уровень безопасности при осуществлении платежей, а также возможность выбора сервисной компании для управления счетом. Собственником счета (карточного или банковского) должен являться клиент, он определяет через какую точку входа он будет осуществлять платеж, в каком приложении будет контролировать транзакции (без смены существующего счета).

Банк не может обязать клиентов использовать только свои сервисы по управлению счетом. Клиент может дать третьей стороне возможность запрашивать информацию о статусе счета и выбирать сервисы компаний (интернет-банкинги), которые ему нравятся.

Таким образом, теперь физическому лицу не нужно будет постоянно носить с собой все карты, помнить номера счетов для ввода параметров при онлайн-оплате.

Владельцу счета достаточно будет открыть любимое приложение интернет-банкинга на устройстве, совершить вход через свой логин и пароль и подтвердить транзакцию.

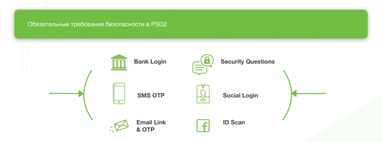

Не только комфорт, но и безопасность

Основным требованием по безопасности PSD2 прописывает двухфакторную идентификацию через SMS, email с кодом, биометрию. В 21-м веке человек стал зависим от мобильных устройств и готов доверять им свои пароли и персональные идентификаторы. Именно поэтому все больше новых технологий на финансовом рынке развиваются именно с использованием мобильных девайсов.

Стандарт PSD2 является основным документом, который регулирует финансовый рынок, но его внедрение было бы невозможно без предоставления плательщикам гарантий защиты персональных данных — GDPR. В данном регуляторном акте четко прописано, что компания должна получить разрешение на использование определенной информации клиента, и указать, где она будет использована.

Как внедряли стандарт в Великобритании

В Великобритании для более быстрого внедрения PSD2 были созданы внутренние нормативные документы, а также независимые организации OBIE и OBWG, которые занимаются разработкой стандартов Open Banking. OBIE поставила задачу 9-ти крупнейшим банкам Великобритании четко выработать требования к стандартам API для поддержки обмена данными. После чего рабочая группа рекомендовала внедрить разработанный стандарт всем банкам в Великобритании.

На основании принятых и разработанных правил Великобритания определила, с какой функциональностью запускается Open Banking:

- возможность для клиентов безопасно делиться своей историей транзакций с третьими лицами;

- возможность для клиентов осуществлять инициацию платежа напрямую со своего счета на счет получателя;

- предоставление стандартизированной информации об удовлетворенности продуктом (для внедрения систем лояльности).

Также были выдвинуты основные требования к платежным системам:

- возможность прямого подключения поставщиков платежных услуг;

- возможность для клиентов использовать при регистрации идентификационную информацию, хранящуюся у поставщиков финансовых услуг по открытым API.

Эволюция директивы в мировом масштабе

Если говорить о внедрении Open Banking, стоит отметить, что данная эволюция происходит по всему миру. В каждой стране есть свои нюансы относительно защиты персональных данных, стандартизации API, а также доступной функциональности. Самыми активными участниками развития финансового рынка по стопам Европейской регуляции являются Китай, Сингапур, США, Австралия, Гонконг, Канада, Индия.

Индия

На самом деле именно Индия стала первой страной, которая внедрила Open Banking. После принятия решения о переходе на безналичные платежи, Национальной платежной корпорацией Индии (NPCI) было создано мобильное приложение с универсальным платежным интерфейсом, к которому подключились почти все крупнейшие банки, и в котором физические лица могут осуществлять переводы с одного счета на другой.

Исходя из реалий Индии — большое количество населения и большая территория — данное приложение должно было стать лидером на рынке. Однако применение Open Banking только для организации переводов между счетами оказалось неэффективным — всего лишь 10% населения используют данную систему.

После публикации PSD2 Индия все больше рассматривает данные правила для внедрения у себя, с целью использования Открытого банкинга для обслуживания онлайн-оплат в электронной коммерции, однако на базе централизованной государственной инфраструктуры. Это, в свою очередь, должно послужить популяризации сервиса в стране и активному росту платежей внутри системы.

Китай

Китай является одним из ярких примеров быстро развивающегося финансового рынка, где технологические компании давно открыли свои API и обмениваются данными для более тщательного кредитного скоринга, проведения идентификации. При этом у китайцев нет правил и норм по защите персональных данных.

С учетом того, что их банковская система построена на базе государственной платежной системы, а внешних игроков на рынке очень мало, государство может обеспечить гарантию сохранности данных своих граждан.

Латинская Америка

Страны Латинской Америки используют регуляторные акты Великобритании и выстраивают свое видение Open Banking на основании регуляции FCA. Вплоть до 2018 года эти страны не имели никакой регуляции финтеха, поэтому дальнейшее развитие финансового рынка они планируют строить на базе британской модели.

Не все прошло гладко: проблемы внедрения PSD2

Нет единых требований к API. Несмотря на то, что стандарты PSD2 были утверждены, а внедрение Open Banking является обязательным в Европе, к сожалению, до сих пор нет единых стандартов API для всех банков и четких функциональных требований по Open Banking.

Срываются сроки внедрения. Европейские страны, активно развивающие данное направление, опубликовали свои дедлайны. С 2018 года данный проект вступил в активную фазу реализации, и в марте 2019 года европейские банки должны были открыть свои API для тестовой среды. Однако банки оказались не готовы и перенесли срок сдачи на конец сентября.

Децентрализация. Несмотря на единое пространство Европейского союза и единого закона PSD2, Европа оказалась разделена на 3 основные группы: берлинская группа; британская группа; стальные страны.

Данные группы будут иметь свои требования к стандартам API. Так, берлинская группа считает, что начнет только с возможности работы по платежной инициации и, может быть, по предоставлению информации об учетной записи. Запуск этой группы произойдет без единого стандарта, в связи с тем, что крупные банки имеют разные системы и технологии. Прийти к единому формату сейчас очень сложно.

Сомнительная выгода для банков. Банки расценивают данный подход к развитию инфраструктуры скорее в пользу финтех-компаний, и пока с трудом могут оценить дополнительную выгоду для себя.

Судьба финтех-компаний

Если говорить о финтех-компаниях, то ситуация, конечно, лучше — все готовятся в Open Banking, ведь у большей части всегда были открыты API. Вопрос в том — для каких целей. Так, компания PayPal, которая имеет полную банковскую лицензию, несмотря на то, что имеет уже сейчас открытые API по интеграции, пока не предоставляет возможность инициации платежа без открытия счета в их системе.

Современным финтех-компаниям легко адаптироваться к изменениям. Благодаря своей технологичности им не нужно нанимать новых сотрудников и увеличивать штат в 3 раза, нововведениями в компаниях занимаются около 5-10 сотрудников. Основными предложениями для клиентов, конечно же, будет агрегация учетных записей и данных со всех счетов, расширенный кредитный счет и финансовый менеджмент, где человек сможет анализировать свои расходы/поступления.

Прогнозы: что изменит в финансовом мире приход PSD2

Участникам мира финтеха выгодно следовать PSD2, ведь в перспективе стандарт поможет снизить себестоимость транзакции. Карточные платежи в рамках европейского низкомаржинального бизнеса губительно сказываются на компаниях. Доля расходов на карточный платеж в марже компании может достигать 50%.

При онлайн-оплатах доля карт и кошельков является преобладающей — 54%. Однако по прогнозам аналитиков уже к 2022 году планируется рост оплат со счетов — на 10%, с виртуальных счетов — на 15%, следовательно, падение доли карточных платежей на 13%.

Широкое применение платежной инициации может привести к отказу от карточных платежей и посредничества в карточных транзакциях. Платеж будет происходить непосредственно со счета физического лица на счет продавца.

Инициатор платежа (платежный провайдер) отправляет запрос о наличии денежных средств на счету в банк потребителя, после получения подтверждения инициирует платеж в пользу продавца. Таким образом, полностью уйдут такие участники рынка, как банк-эмитент карты и банк-эквайер.

После введения Open Banking меняется стратегическое восприятие участников рынка. В новых реалиях банки усиливают свои позиции как ключевой гарант безопасного хранения денег. Клиент перестанет в поисках лучшего сервиса обращаться в различные банки, а будет держать счет в банке, которому больше доверяет, но выбирать технического провайдера, который будет предоставлять удобный сервис по управлению счетом.

- Банки получат лояльных клиентов и повторные платежи.

- Финтех-компании получат возможность развития новых технологий, увеличение количества платежных методов, сокращение расходов.

- Интернет-магазины получат возможность сокращения расходов на безналичные карточные расчеты, повышение лояльности со стороны клиентов за счет предоставления большей безопасности платежей, более удобные интерфейсы при оплате, дополнительные платежные методы.

- Финтех-компании получат возможность развития новых технологий, увеличение количества платежных методов, сокращение расходов.

- Интернет-магазины получат возможность сокращения расходов на безналичные карточные расчеты, повышение лояльности со стороны клиентов за счет предоставления большей безопасности платежей, более удобные интерфейсы при оплате, дополнительные платежные методы.

Успешное использование метода оплаты А2А (со счета на счет в рамках локальной платежной системы) можно изучить на примере IDEAL — платежного метода, который был разработан в 2005 году в Нидерландах.

Еще пример — сервис blik в Польше. Это мобильная платежная система является одним из самых популярных способов оплаты в стране, где карточные платежи занимают 20%. Существует ряд других примеров в рамках Европейского союза — MobilePAy, Vopps, Payconiq. Они подтверждают факт того, что модель работы, согласно новым требованиям PSD2, может быть успешной и принести возможности для развития новых технологий и игроков рынка.

Украинский рынок — молодой и перспективный

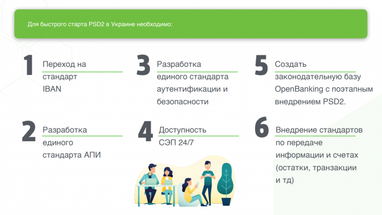

Украина в настоящее время определяет для себя путь, по которому необходимо развивать финансовый рынок. При наличии политической воли он позволяет достаточно быстро внедрить и развить нормативную базу до европейских стандартов.

Почему именно европейских? Европа прошла достаточно длинный путь по развитию и совершенствованию финансового рынка. Только за последние 10 лет было внедрено две Директивы, каждая из которых улучшает развитие рынка. Переход украинской банковской системы на стандарты IBAN значительно упростит условия работы клиентов банков при осуществлении платежей.

Определение всех игроков рынка и четкое формирование их функций позволит развивать новые технологии, а дополнительные функции для финтех-компаний смогут дать толчок для развития безналичных платежей. Доступность СЭП 24/7 позволит сократить время на проведение платежей.

Для развития украинского финансового рынка важным элементом является создание единых требований по открытым API для банков и формирование требований по защите персональных данных, которые позволят в дальнейшем перейти на использование открытых API между участниками рынка.

Валерия Вагоровская, фаундер платежной платформы FONDY

По материалам: Finance.ua

Поделиться новостью

Также по теме

За 2025 год банки получили рекордные 126,8 млрд гривен прибыли — детали

Безналичные расчеты: сколько денег поступило в Украину в 2025 году

Глава НБУ: объемы кредитования в Украине растут, как в мирное время

Кредиты растут, депозиты сокращаются: статистика НБУ за январь

Что будет с депозитом после истечения срока действия карты — объяснение Ощадбанка

«Кредиты 5−7−9%»: как кредитуют в зоне высокого военного риска