2020

Мировой экономический кризис возвращается?

— Мир

Существует много причин того, почему произошел финансовый кризис 2008-го. От высокорисковой ипотеки и до слабой регуляции в финансовые отрасли, – можно назвать много причин крупнейшей экономической катастрофы со времен Великой Депрессии.

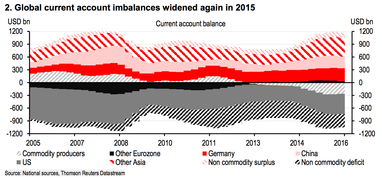

Одной из самых больших проблем оказался глобальный дисбаланс текущих счетов, заявила Джанет Генри [Janet Henry], главный экономист HSBC.

Дисбаланс в мире, где одни страны проявляли чрезмерную экономность, а другие тратили слишком много, привел к возникновению такого явления, как неэффективное инвестирование, и впоследствии к искусственному раздуванию экономического подъема, утверждает Генри.

В своем обращении к клиентам Генри заявила о своей озабоченности тем, что сейчас мир снова столкнулся с ростом дисбалансов.

“Еще меньше десяти лет назад избыток мировых сбережений привел к нерациональному размещению ресурсов, что, в свою очередь, привело к искусственному раздуванию экономического подъема, банкротствам, а затем и к мировому финансовому кризису, – отметила Генри.

Но, по мнению Генри, это не значит, что мы обречены. Вместо этого следует принять меры для предупреждения повторения такой катастрофы как финансовый кризис.

Что такое текущий счет?

Фактически текущий счет это – денежная стоимость совокупного оборота товаров, услуг и инвестиций, приходящих в страну и выходящих из нее. В текущем счете учитывается все, начиная от импорта в США южнокорейских автомобилей до операций китайских инвесторов по приобретению домов в Канаде и инвестиций японцев в долгосрочные казначейские облигации США.

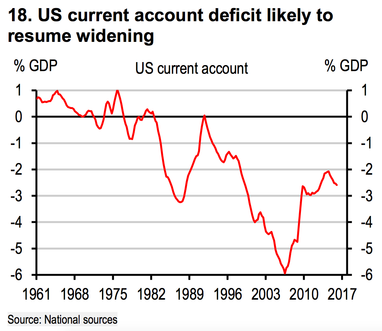

Все эти операции и отдельные страны характеризуются или дефицитом, или избытком баланса. Таким образом, если страна импортирует больше товаров, чем она экспортирует, а иностранные инвесторы вкладывают в рынки больше, чем внутренние инвесторы выводят за границу, такая страна характеризуется дефицитом текущего счета. Как США, так и Великобритания имеют дефицит текущего счета.

С другой стороны, если страна является чистым экспортером и деньги вкладываются в другие страны в форме инвестиций, такая страна характеризуется избытком текущего счета. Среди стран, которые имеют избыток текущего счета, Генри выделяет Китай, Японию и Германию.

Такие излишки достигли почти исторически высоких уровней по нескольким причинам, говорит Генри. Слабый внутренний спрос в странах с избытком текущего счета означает, что граждане этих стран демонстрируют недостаточный уровень потребления товаров, таким образом экономя слишком много средств.

Кроме того, сбережения инвестируются за пределами страны.

“Тот факт, что страна постоянно имеет избыток текущего счета, означает, что экономика постоянно экономит гораздо больше, чем инвестирует, предпочитая инвестиции в зарубежные страны, – пояснила Генри. – Иными словами, они развивают масштабную исключительно международную, инвестиционную платформу: то, что страны со стареющим населением (включая Японию, Германию, Китай и Южную Корею) могут называть необходимым для поддержания стандартов жизни на соответствующем уровне”.

Что может произойти в случае дисбаланса?

Всегда имеет место естественный дисбаланс. Как отмечает Генри, некоторые страны являются “должниками”, а некоторые “кредиторами”. Вопрос в том, когда показатели текущего счета выходят слишком далеко от уровня баланса.

“Эти экономные страны не только сталкиваются с проблемой низкой рентабельности и потери капитала после своих масштабных инвестиций за рубежом. Они также рискуют попасть в зону низкого роста, в условиях чего двигатель экспорта работает медленно, – подчеркнула Генри. – Если они не обеспечат интенсивный рост внутреннего спроса, глобальный рост, вероятно, останется слабым, и дефляционное влияние, которое они оказывают на остальной мир, останется непрерывным”.

Генри также отметила несколько ключевых рисков как для «должников», так и для “кредиторов”, если дисбалансы не будут исправлены.

_Для “Кредиторов _, таких как Китай, Япония и Германия, указаны следующие риски:

1. Низкая рентабельность не позволит зарабатывать достаточно для стареющих вкладчиков: вместо того, чтобы сосредоточиться на внутреннем спросе, росте экономики страны и рентабельности, вывод капитала в другие страны может повредить вкладчикам.

“Если доход от иностранных инвестиций является низким, это значит, что они инвестируют глупо с точки зрения интересов стареющего населения”, – отметила Генри. Соответственно, эти страны могут столкнуться с пенсионной кризисом.

2. Потеря капитала в результате искусственного раздувания экономического подъема за рубежом: инвестирование активов во все меньшее и меньшее число стран с дефицитом текущего счета может повредить инвесторам из стран-кредиторов.

“На самом деле такой отток капитала может привести к возникновению финансовых “пузырей” в странах-реципиентах. А страны с избытком баланса текущего счета затем столкнутся с убытками в случае банкротства соответствующих предприятий”, – сказала Генри.

3. Низкий уровень роста ВВП: когда страны с избытком баланса текущего счета застревают в низкоинвестиционной среде, они не потребляют достаточно для подпитки собственной экономики и поддержания на плаву стран с избытком баланса текущего счета, утверждает Генри.

“Неиспользование крупных внутренних сбережений для поддержания более высокого уровня внутренних инвестиций может привести к зацикливанию на низком росте и инфляции в условиях экономик с избытком баланса текущего счета, на фоне слабого номинального роста мировой экономики”, – подчеркнула обозреватель.

Для должников, таких как США:

1. Постоянное дефляционное давление: “Если экономики с самыми большими излишками баланса текущего счета не справятся с темпами развития, обеспечивая мощный рост внутреннего спроса, глобальный рост, вероятно, останется слабым с сохранением дефляционного влияния со стороны экономик с избытком баланса текущего счета”, – считает Генри.

2. Поощрение искусственного роста стоимости активов: благодаря иностранному спросу и мягким внутренним требованиям к кредитованию активы могут попасть в зону искусственного завышения цены.

“Японские кредиты способствовали азиатскому кризису. Как Япония, так и Германия сыграли значительную роль в финансировании дисбалансов, которые привели к мировому финансовому кризису, а кредитная система Германии способствовала суверенному кризису евровалюты”, – подчеркнула Генри.

3. Поощрение экономического национализма: видно, что граждане стран-должников уже устали от глобализма, сокращения объемов торговли и притока капитала, и длительных проблем в экономике.

“Ключевым риском в краткосрочной перспективе для таких стран является сохранение больших показателей внешних излишков баланса и, в частности, существующих огромных двусторонних излишков в балансах с США”, – сказала Генри. Но это не конец света для вас.

Генри подытоживает опасности для всей мировой экономики очень кратко.

“Искусственное раздувание экономического подъема, сверхтщательный контроль соблюдения экономических нормативов, повышение стоимости иностранной валюты и торговый протекционизм, наряду с тем, что значительные дефициты некоторых стран могут быть легко погашены, приводит к увеличению их задолженности”, – заключает обозреватель.

“Искусственное раздувание экономического подъема, сверхтщательный контроль соблюдения экономических нормативов, повышение стоимости иностранной валюты и торговый протекционизм, наряду с тем, что значительные дефициты некоторых стран могут быть легко погашены, приводит к увеличению их задолженности”, – заключает обозреватель.

Не все еще потеряно

У стран с избытком баланса текущего счета еще остаются инструменты для повышения внутреннего спроса и сбалансирования мировой экономики, считает Генри.

Германия может начать использовать определенную часть огромных избыточных средств своего правительства. Япония может повысить заработную плату для своих работников, а Китай может ввести нормативную базу, нацеленную на ускорение перехода к экономике модели потребления. Все эти шаги могут помочь исправить искривление балансов текущего счета, заметила Генри.

К сожалению (с учетом масштабов проблемы) международные соглашения о совершении определенных действий, пожалуй, являются лучшим путем эффективного решения проблемы, однако, в обозримом будущем ждать таких соглашений не приходится.

Несмотря на это, если каждая страна сможет справиться со своими проблемами и сбалансировать экономику, есть возможность возврата к глобальному росту и избежания повторения кризиса 2007 года.

Bob Bryan, Businessinsider

Несмотря на это, если каждая страна сможет справиться со своими проблемами и сбалансировать экономику, есть возможность возврата к глобальному росту и избежания повторения кризиса 2007 года.

Bob Bryan, Businessinsider

Перевод осуществлен при поддержке бюро переводов “Антей”

По материалам: Finance.ua

Поделиться новостью

Также по теме

Трамп угрожает Индии новыми тарифами

Латвия передаст Украине более 20 автомобилей, конфискованных у пьяных водителей

Швейцария заморозила все активы Мадуро

Латвия заявила о повреждении оптического кабеля в Балтийском море

Где дешево и тепло отдохнуть в Европе в феврале 2026 года

Где живет Маск: сколько стоит домик «контейнер»