342

Яресько ищет путь к сердцу инвестора

— Казна и Политика

На прошлой неделе сотрудники Минфина находились в улыбчиво-нетерпеливом настроении.

В течение последних дней на счет государства поэтапно поступали средства МВФ.

В течение последних дней на счет государства поэтапно поступали средства МВФ.

Этому сложно было не радоваться – вопреки всем негативным экономическим прогнозам и критике. Фонд выделил первый транш в долларах, евро и фунтах стерлингов. По информации источников ЭП, евро поступили еще в пятницу утром, доллары и фунты – в понедельник. Не обошлось без форс-мажоров.

Как рассказали ЭП в министерстве, за неделю до заседания исполнительного совета директоров МВФ, украинская сторона решила запросить первый транш в два раза больше выделенного. Тогда же и появилась информация, что Украина получит от фонда около 10 млрд долл.

“Решение запросить новую сумму приняли спонтанно. Началась подготовка документов. Наталья Яресько (министр финансов. – ЭП) рассчитывала “выехать” на личных договоренностях с американцами”, – делится подробностями источник в Минфине. Не получилось. Украина подтвердила заявку на 5 млрд долл.

“Решение запросить новую сумму приняли спонтанно. Началась подготовка документов. Наталья Яресько (министр финансов. – ЭП) рассчитывала “выехать” на личных договоренностях с американцами”, – делится подробностями источник в Минфине. Не получилось. Украина подтвердила заявку на 5 млрд долл.

Как бы то ни было, транш получен.

Вместе с ним на Украину посыпались новые порции международной помощи. В прессе регулярно появляется информация о том, что разные страны ЕС и не только готовы предоставить стране займы на выгодных условиях.

Вместе с ним на Украину посыпались новые порции международной помощи. В прессе регулярно появляется информация о том, что разные страны ЕС и не только готовы предоставить стране займы на выгодных условиях.

По информации источников, в начале недели поступит “хвост” – 250 млн евро – от 610 млн евро помощи Еврокомиссии. После этого стартует последняя стадия переговоров с Мировым банком о получении 500 млн долл.

На фоне этих новостей появились слухи о том, что правительство склоняется к смене целевого назначения так называемой конференции доноров. Ее дата не раз переносилась, и сейчас мероприятие вроде бы запланировано на 28 апреля.

Однако оно может оказаться не конференцией доноров, на которой инвесторам представят конкретные инвестпроекты для финансирования, а презентацией инвестиционных возможностей Украины, программы МВФ и правительства Украины как команды хороших людей.

Если это случится, то мероприятие из площадки для сбора денег и разговоров с инвесторами по существу превратится в площадку для пиара и популизма. Возможно, Кабмин решил сменить тему мероприятия, потому что с подготовкой пакета инвестпроектов, особенно касательно востока, не складывается.

Если это случится, то мероприятие из площадки для сбора денег и разговоров с инвесторами по существу превратится в площадку для пиара и популизма. Возможно, Кабмин решил сменить тему мероприятия, потому что с подготовкой пакета инвестпроектов, особенно касательно востока, не складывается.

По словам министра финансов первый транш будет распределен так: 2,2 млрд долл поступят в Нацбанк, 2,8 млрд долл достанутся правительству.

“Деньги, которые получит правительство, будут отображены как доходы общего фонда госбюджета и потрачены согласно прописанным в госбюджете-2015 программам”, – объяснили ЭП технический путь средств в Минфине. Средства, которые получит НБУ, пойдут на пополнение золотовалютных резервов.

“Деньги, которые получит правительство, будут отображены как доходы общего фонда госбюджета и потрачены согласно прописанным в госбюджете-2015 программам”, – объяснили ЭП технический путь средств в Минфине. Средства, которые получит НБУ, пойдут на пополнение золотовалютных резервов.

“Думаю, эти средства не могут быть потрачены на интервенции на межбанк с целью поддержки курса гривны. Однако это вопрос к Нацбанку. Общая идея – эти средства взяты для пополнения золотовалютных резервов”, – заявила Яресько.

После получения транша в министерстве начался крайне занимательный процесс реструктуризации госдолга. Его старт обозначился двумя событиями: кадровыми перестановками в ведомстве и переговорами с инвесторами.

Что можно сказать о первом?

В понедельник придумали, во вторник определились с названием, а в среду подписали – приблизительно так на прошлой неделе принималось решение о создании в структуре Кабмина должности правительственного уполномоченного по управлению госдолгом. К чему оно привело?

Если раньше вопросами госдолга, евроинтеграции и финансовой политики занимался один человек, то теперь их будет два.

Если раньше вопросами госдолга, евроинтеграции и финансовой политики занимался один человек, то теперь их будет два.

Со стороны было похоже, будто Виталия Лисовенко волевым решением уволили с поста замминистра, а потом спохватились.

“Вообще, это крайне странный ход. Представьте, какой сигнал получают кредиторы, когда перед самым началом переговоров увольняют человека, с которым они общались последние месяцы. Видимо, поэтому для Лисовенко срочно начали искать должность, и придумали термин уполномоченного”, – считает один из источников ЭП, знакомых с ходом переговоров.

Виталий Лисовенко продолжит курировать вопросы госдолга, но уже в качестве уполномоченного, а новоназначенный замминистра финансов Артем Шевелев займется финансами и евроинтеграцией. Лисовенко вместе с Яресько на следующей неделе поедут на переговоры с кредиторами о реструктуризации.

Виталий Лисовенко продолжит курировать вопросы госдолга, но уже в качестве уполномоченного, а новоназначенный замминистра финансов Артем Шевелев займется финансами и евроинтеграцией. Лисовенко вместе с Яресько на следующей неделе поедут на переговоры с кредиторами о реструктуризации.

“В следующие десять дней планирую командировки в Лондон, Калифорнию и Нью-Йорк для проведения консультаций с кредиторами. Я не буду навязывать им какой-то один подход относительно условий реструктуризации. В течение нескольких недель буду слушать их точку зрения. Важно понять, как они видят эту ситуацию, и о чем мы можем договориться”, – заявила Яресько.

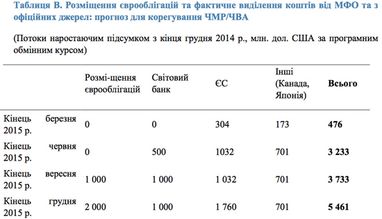

Не исключено, говорит источник ЭП в Минфине, что там же украинская делегация обсудит первые шаги и условия размещения евробондов на 3 млрд долл под гарантии США. Как следует из технического меморандума о взаимопонимании с МВФ, их эмиссия запланирована на конец 2015 года.

Второе событие, которое произошло в Минфине в рамках реструктуризации, – веб-трансляция с инвесторами о принципах будущих консультаций с держателями украинских долгов. Переговоры проходили в закрытом режиме.

Чем руководствовался Минфин во время трансляции – понятно из презентации, которую ведомство обнародовало по ее итогам. У министерства три основные цели. Все они списаны из меморандума с МВФ.

1. Уменьшить расходы госбюджета на 15,3 млрд долл за время действия программы МВФ.

2. Снизить к 2020 году размер государственного и гарантированного государством долга до 71% ВВП. Сейчас он превышает 95% ВВП.

3. Удерживать в 2019-2025 годах общую потребность в финансировании бюджета в среднем на уровне 10% ВВП, максимум – 12% ВВП.

2. Снизить к 2020 году размер государственного и гарантированного государством долга до 71% ВВП. Сейчас он превышает 95% ВВП.

3. Удерживать в 2019-2025 годах общую потребность в финансировании бюджета в среднем на уровне 10% ВВП, максимум – 12% ВВП.

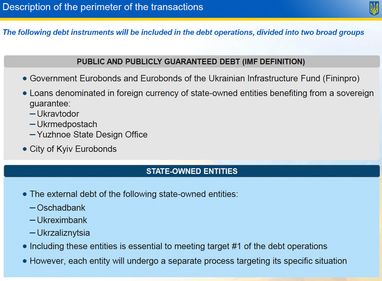

Реструктуризация распространится на следующий пакет долгов.

1. Государственные бонды и бонды украинского инфраструктурного фонда – ФинИнПро. Облигации ФинИнПро размещались для финансирование объектов к “Евро-2012”.

2. Бумаги “Укравтодора”, ГП “Укрмедпостач” и конструкторского бюро “Южное”.

3. Евробонды Киева.

4. Внешние долги Ощадбанка и Укрэксимбанка, а также ПАО “Укрзалізниця”.

2. Бумаги “Укравтодора”, ГП “Укрмедпостач” и конструкторского бюро “Южное”.

3. Евробонды Киева.

4. Внешние долги Ощадбанка и Укрэксимбанка, а также ПАО “Укрзалізниця”.

Об условиях реструктуризации стороны упрямо молчат. “Пока не будут проведены переговоры, мы не вправе разглашать эту информацию”, – объяснил ЭП директор финансового департамента Киевской городской администрации Владимир Репик.

По его словам, киевские бонды оказались “в пакете” по следующей причине: на 2015 год пришлись пиковые нагрузки, которые город не в состоянии погасить самостоятельно. Выплаты по ним нужно растянуть во времени.

“Растянуть на три-четыре года по внутреннему и по внешнему долгу. В 2015 году Киев должен выделить 1,9 млрд грн на обслуживание городского долга. На погашение – сопоставимая цифра”, – сказал Репик.

Он уточнил, что c 2008 года город брал валютные займы только на рефинансирование старых. Реструктуризации подлежат два выпуска столичных бондов: с погашением в 2015 году и 2016 году.

Он уточнил, что c 2008 года город брал валютные займы только на рефинансирование старых. Реструктуризации подлежат два выпуска столичных бондов: с погашением в 2015 году и 2016 году.

“Выплаты по долгам могут растянут лет на пять. Главный вопрос – в haircut. Списание может составить 20-25%. Сейчас государственные бонды торгуются с доходностью 43-48%, поэтому даже при haircut до 25% инвесторы все равно окажутся в плюсе”, – отметил финансовый эксперт Артемий Ершов.

Снизить уровень госдолга будет весьма проблематично.

“Из-за дефицита госбюджета и необходимости господдержки “Нафтогаза” и банков долг в 2015 году может превысить 100% ВВП”, – утверждает глава аналитического подразделения группы ICU Александр Вальчишен.

По его словам, в переговорах с частными кредиторами власть будет стремиться снизить долговую нагрузку. Она предложит рассмотреть снижение купона до 4,5% и снижение номинала долга. Это позволит стабилизировать уровень госдолга.

По его словам, в переговорах с частными кредиторами власть будет стремиться снизить долговую нагрузку. Она предложит рассмотреть снижение купона до 4,5% и снижение номинала долга. Это позволит стабилизировать уровень госдолга.

Далее, в 2016-2017 годах, на фоне постепенной фискальной консолидации уровень госдолга будет снижаться до 90%, подытожил эксперт.

Галина Калачова

По материалам: Економічна Правда

Поделиться новостью