3610

Ліквідація податкових пільг: шкура вичинки не варта

— Казна та Політика

Наприкінці вересня уряд подав до Верховної ради проект про внесення змін до Податкового кодексу, який передбачав скасування пільг з податку на прибуток на 2,3 мільярди гривень, а також преференцій для виробників дитячого харчування, авіа- і суднобудування, готелів, аграрного машинобудування, виробників біопалива.

Як вже писала “Реальна економіка” Верховна рада прийняла цей законопроект, але в останній момент перед подачею проекту закону “Про внесення змін до Податкового кодексу України щодо подальшого удосконалення адміністрування податків і зборів” резонансні норми щодо скасування низки податкових пільг були вилучені.

Голова ДПС Олександр Клименко заявив, що це питання потребує детальних досліджень, і лише на базі отриманих висновків буде прийняте остаточне рішення.

Мабуть, це є найбільш розумна позиція в цій ситуації, оскільки податкових пільг в Україні не так і багато, а популістська боротьба з ними матиме негативні наслідки для економіки і особливо для громадян.

Ідея скасування низки податкових пільг набула популярності ще на початку поточного року через ризики невиконання дохідної частини бюджету.

На фоні перспективи колосального недобору коштів, сума начебто втрачених в 2012 році доходів – так звані податкові витрати бюджету – в розмірі 59,4 мільярда гривень, яку розрахували спеціалісти КМУ, виглядає досить спокусливо для того, аби розпочати ліквідацію податкових пільг.

На рівні беззмістовної політичної риторики обґрунтування такої ідеї виглядає привабливим для громадськості, мовляв, для всіх мають бути рівні умови, всі мають працювати у єдиному фіскальному просторі.

Але практика вирішення складних проблем простими заходами матиме для економіки деструктивні наслідки, хоча Україна вже не раз це переживала.

Власне, сама система податкових пільг в Україні була повністю реформована з прийняттям Податкового кодексу. Він дійсно містить досить широкий перелік підстав для отримання пільг у різних формах.

По-перше, кодекс вступив в силу лише з 1 січня 2011 року, а окремі положення з 1 квітня 2011 року, тому говорити про ефективність податкових пільг в принципі занадто рано, адже наразі ми маємо повну картину лише за минулий рік, коли підприємства тільки адаптувалися до нових фіскальних правил.

По-друге, широкий перелік підстав для отримання пільг не означає, що вони є масштабними.

Загалом, інформація щодо ситуації з податковими пільгами в державі значно викривлена, не в останню чергу через певні маніпулювання з боку урядовців.

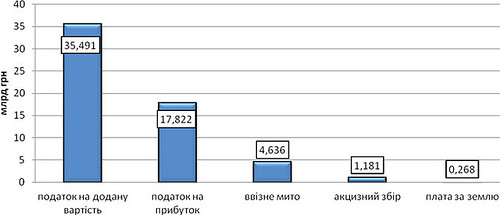

Очікуваний обсяг пільг з головних податків в 2012 році

Розрахунки КМУ

На перший погляд обсяг податкових пільг в Україні дійсно є досить значним. Разом з тим, якщо проаналізувати структуру пільг, то мусимо констатувати декілька важливих нюансів.

По-перше, не всі бюджетні втрати від особливого режиму оподаткування можна назвати податковими пільгами.

По-друге, розрахунки бюджетних втрат від надання окремих податкових пільг завищені, а переважна більшість реальних пільг є абсолютно обґрунтованою.

Зокрема, в структурі податкових пільг з ПДВ найбільшу частку посідають втрати від звільнення від оподаткування перевезення пасажирів та вантажів транзитом через митну територію України – 11,7 мільярда гривень.

Власне, це звільнення від оподаткування не можна в повній мірі назвати податковою пільгою. Дана норма забезпечує певні позиції України як транзитної держави. Завдяки їй Укрзалізниця та морські порти – всі в державній власності – заробляють десятки мільярдів гривень на транзитних перевезеннях, а і так дотаційний НАК “Нафтогаз України” звільнений від додаткових зобов’язань перед державним бюджетом.

Якщо скасувати цю норму, то вантажні транзитні потоки, а особливо за маршрутом Чорне море-Україна-РФ – просто підуть в обхід України, що призведе до колосальних збитків транспортного комплексу держави і зменшення доходів бюджетів всіх рівнів, а хронічно збитковий НАК “Нафтогаз України” запросить додатковий обсяг коштів з державного бюджету на еквівалентну суму сплаченого ним ПДВ за транзит нафти і газу.

Значний обсяг пільг – 8,3 мільярди гривень отримають сільськогосподарські підприємства в рамках спеціального режиму оподаткування ПДВ. Відповідно до нього останні мають змогу накопичувати нарахований ПДВ на спеціальних рахунках, а не сплачувати до бюджету і використовувати його для відшкодування “вхідного” ПДВ та інших цілей – як правило обсяг нарахованого ПДВ значно більший обсягу вхідного ПДВ.

За допомогою цього спецрежиму формується певний ресурс підтримки агросектору. Варто зазначити, що навіть з урахуванням державних дотацій, державна підтримка даної галузі в Україні значно менша, аніж в більшості країн світу, включаючи країни з ринковою моделлю економіки – США та країни ЄС.

Скасувати цю пільгу також навряд чи доречно, оскільки задушити українське село це рівнозначно тому, що підірвати основу української державності, не говорячи вже про катастрофічні економічні наслідки, які навіть не варто описувати.

Крім того, є ще низка галузевих пільг з ПДВ, які надані, зокрема, літакобудівним підприємствам та виробникам біопалива. Видається, що для цих галузей пільги є виправданими, оскільки вони стимулюють розвиток в Україні високотехнологічних виробництв.

До того ж, через малий обсяг виробництва в даних галузях, втрати бюджету від цих пільг досить незначні, а їх ліквідація не вирішить проблему дефіциту.

Ще 2,6 мільярда гривень держбюджет начебто втратить в 2012 році від “податкової пільги”, що полягає в звільненні від оподаткування ПДВ операцій з постачання зернових культур.

Ця позиція взагалі “м’яко кажучи” дискусійна, оскільки завдяки цій нормі держава отримала можливість не відшкодовувати ПДВ експортерам зерна в розмірі 8 мільярдів гривень, – оскільки немає ПДВ “на вході”, то немає і його відшкодування.

В даному контексті, варто розраховувати не лише втрачені доходи бюджету, але й додатково отриманий ним ресурс.

Близько 8 мільярдів гривень втрат державного бюджету припадає на пільги з ПДВ, які за своєю суттю є соціальними.

Зокрема, звільнення від оподаткування продажу окремих позицій лікарських засобів – 3,3 мільярда гривень, послуги зі здобуття вищої, середньої професійно-технічної та дошкільної освіти навчальними закладами, у тому числі навчання аспірантів і докторантів – 1,8 мільярда гривень, операції з постачання виробів медичного призначення за переліком, затвердженим КМУ – 863 мільйони гривень.

Всі ці звільнення від оподаткування ПДВ зроблені відповідно до Директиви Ради ЄС 2006/112 “Про спільну систему податку на додану вартість” взагалі не вважаються пільгами.

Це лише інструмент пом’якшення регресивності ПДВ, тобто його негативного впливу на громадян з низьким доходом.

Очевидно, що ці звільнення від ПДВ також не варто чіпати, бо запровадити ПДВ на навчання чи ліки, а потім з цих доходів профінансувати підвищення на 40-60 гривень стипендій і пенсій не виглядає зовсім результативно.

Крім того, в Україні є низка інших звільнень від ПДВ, які називаються пільгами, хоча в країнах ЄС вони такими не вважаються. Зокрема операції з постачання періодичних видань друкованих засобів масової інформації та книжок – втрати 812 мільйонів гривень, операції з постачання послуг з перевезення пасажирів міським пасажирським транспортом – 455 мільйонів гривень.

В ЄС ці послуги або звільняються від оподаткування ПДВ, або оподатковуються за зниженою ставкою (7-5%) як такі, що є соціально-орієнтованими.

Загалом, з переліку пільг з ПДВ, від скасування яких можна було б отримати відчутний для бюджету ресурс, можна назвати хіба що операції з постачання відходів і брухту чорних і кольорових металів, які до 2014 року звільненні від оподаткування.

Від цієї норми держава втратить в 2012 році 2,3 мільярда гривень. Але і це рішення є безболісним для економіки лише на перший погляд.

З огляду на дефіцит лому в країні нинішнє звільнення від оподаткування ПДВ операцій щодо його постачання дозволяє трохи послабити напругу на внутрішньому ринку, хоча і не зовсім ринковим методом.

Якщо скасувати цю норму, металолом відразу піде на зарубіжні ринки, що підірве позиції вітчизняних металургів.

Таким чином, фактично немає жодної статті пільг з ПДВ, яку можна скасувати без негативних наслідків для економіки та суспільства.

Більше того, реальні податкові пільги складають менше половини від того, що уряд видає за “втрати від надання податкових пільг”. Доцільність надання більшості з них досить складно поставити під сумнів.

Неоднозначна ситуація і з пільгами на податок на прибуток. Більш ніж 70% – 12,8 мільярда гривень обсягу втрат бюджету від них це можливість віднесення підприємствами збитків попередніх податкових період на свої витрати в 2012 році.

Така “преференція” це нормальна практика у більшості країнах світу, яка продиктована економічною логікою: якщо підприємство отримало збиток у відповідному році, то в наступних періодах доцільно надати йому можливість відновити власний капітал, особливо якщо це підприємство або лише розпочало розвивати свою діяльність – тоді збиток виник через значний обсяг початкових інвестицій, або воно має тривалий виробничий цикл, тобто збиток є наслідком значного розриву в часі між закупкою сировини і комплектуючих та датою реалізації готової продукції.

Ще 3 мільярди гривень податку на прибуток втрачається, за розрахунками КМУ, від звільнення оподаткування операцій згідно з міжнародними договорами України, що в принципі не є пільгою.

Стосовно оцінки втрат від надання пільг, існує ще одна значна проблема, що полягає у завищених розрахунках прогнозованого прибутку тих галузей, які мають ці пільги.

Наприклад, звільнення від оподаткування прибутку підприємств літакобудівної промисловості, отриманого від основної діяльності, оцінюється в 400 мільйонів гривень.

Тобто, вітчизняні авіапідприємства, за логікою спеціалістів КМУ, повинні отримати в цьому році прибуток в 2 мільярди гривень. До слова, чистий прибуток ДП “Антонов”, найбільшого підприємства галузі, в першому півріччі склав 66,9 мільйона гривень.

Аналогічна ситуація і з біопаливом. Очевидно, що дана галузь розвивається в Україні, але не такими темпами, щоб очікувати від неї платежів податку на прибуток в розмірі 470 мільйонів гривень.

Загалом, більшість пільг з прибуткового податку є досить дрібними за обсягом, тому їх скасування не принесе значної користі бюджету, натомість інвестори втратять стимули для розвитку бізнесу.

За розрахунками експертів Центру антикризових досліджень, якщо взяти за основу минулорічні фінансові результати тих галузей економіки, які отримали такі пільги, не рахуючи ІТ-сектор, то втрати бюджету від їх надання не перевищать 0,5 мільярда гривень.

В поточному році через погіршення ситуації їх обсяг буде ще меншим.

В презентації бюджету на поточний рік уряд навів розрахунки щодо втрат для бюджету, які принесуть окремі норми ПКУ незалежно від галузей їх впровадження.

Так, врахування у складі витрат сум ремонтів та поліпшення основних засобів призведе до недоотримання бюджетом 2 мільярдів гривень, механізм прискореної амортизації виробничого обладнання – ще 2 мільярди гривень, запровадження нульової ставки оподаткування рентною платою додаткових обсягів видобування вуглеводнів із родовищ, що мають важковидобувні умови, або виснажені – 1 мільярд гривень, “податкові канікули” для малого бізнесу у вигляді нульової ставки податку на прибуток 0,5 мільярда гривень.

Попри те, що такі розрахунки видаються завищеними, ці податкові пільги є обґрунтованими з огляду на їх завдання, тому очевидно, що нема сенсу їх скасовувати.

Більше того, застосування цих потенційно ефективних фіскальних стимулів, які наразі використовуються як ключові механізми стимулювання економічної активності у більшості країнах світу, є суттєво обмеженими, і тут видається, що їх обсяг, навпаки, необхідно збільшувати.

Недоцільним і неможливим є скасування пільг і з ввізного мита. 78%, або 3,6 мільярда гривень втрат бюджету від їх надання обумовлюють Міжурядові угоди України з країнами СНД та з Республікою Македонія про вільну торгівлю.

Інша частина припадає на імпорт новітнього обладнання для альтернативної енергетики і для реально функціонуючих технологічних парків, які виготовляють продукцію вищих технологічних укладів.

Обсяг втрат від податкових пільг з інших податків є незначним, і переважна більшість з них є соціально та економічно доцільними.

Наприклад, акцизний податок справляється за ставкою 0 гривень із спирту етилового, який використовується для виробництва лікарських засобів – у тому числі компонентів крові і вироблених з них препаратів.

Від плати за землю звільняються релігійні, благодійні організації, навчальні заклади тощо.

Таким чином, скасування податкових пільг в Україні є небажаним, оскільки нинішня система, яка до того ж хронологічно чітко обмежила період надання більшості податкових пільг, є збалансованою та обґрунтованою.

В більшості випадків вони дійсно спрямовані або на стимулювання економічної активності або вирішують конкретні соціальні завдання.

До слова, згідно даних Дослідницького центру Конгресу США, витрати бюджету Сполучених штатів Америки на підтримку системи більш ніж 200 видів різних податкових знижок і пільг становлять щорічно майже 1 трильйон доларів.

Це лише підтверджує той факт, що навіть ринкові економіки з високорозвиненим конкурентним ринком, активно застосовують пільги для стимулювання економічної активності.

Натомість, деякі вітчизняні урядовці продовжують демонструвати громадськості обсяги колосальних втрат бюджету від надання податкових пільг, натякаючи на доцільність їх обмеження.

Зокрема, на 2013 рік МФУ оцінює їх в обсязі 70,4 мільярда гривень. Але насправді реальних податкових пільг в цій сумі небагато. З названої суми кошти, які принаймні теоретично можуть мати стимулюючий ефект, не перевищують 20 мільярдів гривень.

Для економіки, знос основних засобів якої сягає 60%, а вартість позичкових коштів в національній валюти в кращому випадку складає 15-20%, ці кошти є копійками, нездатними надати потужний інвестиційний імпульс.

Таким чином, з нинішніх податкових пільг уряду просто нічого скасовувати. Це засвідчує і той факт, що вирішивши ліквідувати податкові преференції для виробників дитячого харчування, авіа- і суднобудування, готелів, аграрного машинобудування, виробників біопалива, уряд розраховував отримувати додатково лише 2,3 мільярда гривень.

Ця сума не вирішить проблему дефіциту бюджету, проте економічні збитки для держави будуть дійсно значними, не говорячи вже про укріплення іміджу України, як держави з турбулентною і не прогнозованою фіскальною політикою.

Найважливіші податкові пільги в Україні 2012 році.

1. Тимчасове звільнення окремих економічних операцій від сплати ПДВ, зокрема:

- операції з постачання та імпорту необроблених шкур та вичиненої шкіри без подальшої обробки (у період з 1.01.2012 року по 31.12.2013 року);

- постачання, у т.ч. імпорт, та вивезення в митному режимі експорту товарів відходів та брухту чорних і кольорових металів та деревини (до 1.01.2014 року);

- операції з ввезення на митну територію України під митним режимом імпорту (реімпорту) товарів, крім підакцизних, що використовуються для потреб літакобудівної промисловості (до 1.01.2016 року);

- операції з постачання на митній території України результатів науково-дослідних і дослідницько-конструкторських робіт, які виконуються для потреб літакобудівної промисловості (до 1.01.2016 року);

- операції з постачання техніки, обладнання, устаткування, що використовуються для реконструкції існуючих і будівництва нових підприємств з виробництва біопалива і для виготовлення та реконструкції технічних і транспортних засобів з метою споживання біопалива, якщо такі товари не виробляються та не мають аналогів в Україні, а також технічних та транспортних засобів, у тому числі самохідних сільськогосподарських машин, що працюють на біопаливі, якщо такі товари не виробляються в Україні (до 1.01.2019 року).

2. Пільги в оподаткуванні прибутку підприємств, зокрема:

- прибуток підприємств від продажу на митній території України продуктів дитячого харчування власного виробництва;

- підприємств паливно-енергетичного комплексу в межах витрат, що не перевищують загальну річну суму, передбачену інвестиційними програмами на капітальні вкладення з будівництва (реконструкції, модернізації) міждержавних, магістральних та розподільчих (локальних) електричних мереж, електричних станцій, теплоелектроцентралей, магістральних газопроводів, газорозподільних мереж, підземних сховищ газу та встановлення лічильників газу населенню, у тому числі сум, спрямованих на повернення кредитів, отриманих для реалізації інвестиційних програм;

- енергогенеруючих компаній в межах інвестиційної складової, необхідної для повернення кредитів, інвестицій, погашення облігацій, випущених з метою фінансування капітальних вкладень в будівництво (реконструкцію, модернізацію) обладнання електричних станцій і теплоелектроцентралей.

3. Тимчасове звільнення від оподаткування прибутку для підприємств окремих галузей, зокрема:

- видавництв, видавничих організацій, підприємств поліграфії за умови виготовлення на території України книжкової продукції (до 1.01.2015 року);

- підприємств машинобудування для агропромислового комплексу (до 1.01.2021 року);

- суб’єктів господарської діяльності при наданні готельних послуг у готелях категорій “п’ять”, “чотири” і “три” зірки (до 1.04.2021 року);

- підприємств легкої промисловості, крім підприємств, які виробляють продукцію на давальницькій сировині (до 1.01.2021 року);

- підприємств галузі електроенергетики від продажу електричної енергії, виробленої з відновлювальних джерел енергії (до 1.01.2021 року);

- підприємств суднобудівної промисловості від здійснення основної діяльності (до 1.01.2021 року);

- підприємств літакобудівної промисловості від основної діяльності, а також від проведення такими підприємствами науково-дослідних та дослідно-конструкторських робіт (до 1.01.2021 року);

- виробників біопалива від продажу біопалива (до 1.04.2020 року);

- для виробників техніки, обладнання, устаткування, що були вироблені на території України для виготовлення та реконструкції технічних і транспортних засобів, у тому числі самохідних сільськогосподарських машин та енергетичних установок, які споживають біологічні види палива (до 1.01.2020 року);

- підприємств з видобування та використання газу (метану) вугільних родовищ (1.01.2020 року);

- тимчасове часткове звільнення від сплати податку на прибуток підприємств галузі альтернативної енергетики з моменту отримання першого прибутку внаслідок підвищення енергоефективності виробництва (до 1.01.2016 року);

4. “Податкові канікули” на 5 років (з 1.04.2011 року по 1.01.2016 року) для малого бізнесу у вигляді нульової ставки податку на прибуток

– для новоутворених суб’єктів господарювання, а також підприємств з щорічним обсягом доходів до 3 млн грн та сумою нарахованої за кожний місяць звітного періоду заробітної плати працівників, які перебувають з платником податку у трудових відносинах, не меншою, ніж 2 мінімальні заробітні плати, та які відповідають одному із встановлених Податковим кодексом критеріїв:

– для новоутворених суб’єктів господарювання, а також підприємств з щорічним обсягом доходів до 3 млн грн та сумою нарахованої за кожний місяць звітного періоду заробітної плати працівників, які перебувають з платником податку у трудових відносинах, не меншою, ніж 2 мінімальні заробітні плати, та які відповідають одному із встановлених Податковим кодексом критеріїв:

- утворені в установленому законом порядку після 1 квітня 2011 року;

- діючі підприємства, у яких протягом трьох послідовних попередніх років (або протягом усіх попередніх періодів, якщо з моменту їх утворення пройшло менше трьох років), щорічний обсяг доходів задекларовано в сумі, що не перевищує 3 млн грн, і у яких середньооблікова кількість працівників протягом цього періоду не перевищувала 20 осіб;

- зареєстровані платниками єдиного податку в установленому законодавством порядку в період до набрання чинності Податковим кодексом і у яких за останній календарний рік обсяг виручки від реалізації продукції (товарів, робіт, послуг) становив до 1 млн грн та середньооблікова кількість працівників становила до 50 осіб.

5. Тимчасове звільнення від сплати земельного податку:

- для підприємств космічної галузі за земельні ділянки виробничого призначення (до 1.01.2015 року);

- підприємства літакобудування при використанні земельних ділянок для цілей виробництва кінцевої продукції (до 1.01.2016 року);

- суб’єктів суднобудівної промисловості (до 1.01.2016 року).

6. Механізм прискореної амортизації виробничого обладнання – прискорене зменшення залишкової вартості, за яким річна сума амортизації визначається як добуток залишкової вартості об’єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації, яка обчислюється відповідно до строку корисного використання об’єкта і подвоюється. Застосовується лише при нарахуванні амортизації до об’єктів основних засобів, що входять до груп 4 (машини та обладнання) та 5 (транспортні засоби).

7. Можливість оформлення податкового зобов’язання у формі податкового векселя. Таке право мають лише вітчизняні підприємства суднобудівної промисловості при ввезенні у митному режимі імпорту на митну територію України устаткування, обладнання та комплектуючих, що не виробляються в Україні, для використання у господарській діяльності.

Олексій Молдован

За матеріалами: Реальна економіка

Поділитися новиною

Також за темою

Настрої бізнесу погіршилися: половина підприємств незадоволені фінансовим станом

Держава сплачуватиме ЄСВ за громадян, які перебувають у полоні

У 2026 році в Україні запустять електронний чек для покупок

Понад пів мільярда гривень зекономили військові за рік роботи програми «Плюси»

Оновлено механізми реалізації Плану України в межах Ukraine Facility: що змінюється

У 2025 році Україна залучила $52,4 млрд зовнішнього фінансування: найбільші донори