4046

Эдвард Дубинский: как я понимаю, что на финансовом рынке «пузырь»!

— Личные финансы

Что такое пузырь в отличие от дорогого рынка? Чарльз Киндлбергер в своей книге «Мании, паники и сбои» предоставил необходимые условия для появления «пузырей» (переоценки) на финансовом рынке: легкие деньги и захватывающие рассказы, который побуждают людей инвестировать.

Мыльный пузырь возникает, когда оценки становятся завышенными, а поведение инвесторов определяется исключительно попытками продать кому-то финансовые активы еще по более высокой цене, без наличия какой-либо обоснованной, рациональной оценки стоимости активов. Это то, что экономист Хайман Мински назвал «схемой Понзи», или пирамидой.

Рынок сейчас переживает время дешевых денег. Наличие дешевого капитала — это главная причина пузырей, так как существует избыток капитала, который старается найти места для заработка (т.е. инвестиции). В результате дешевых денег — сейчас есть инвестиционный голод, и именно он привел к росту цены на «экзотику» (включая, конечно, криптовалюты).

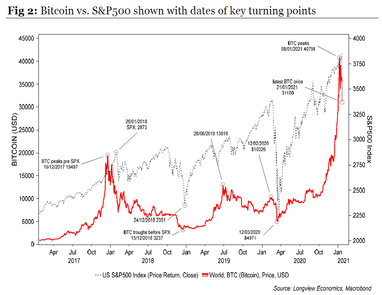

Для начала есть Bitcoin, который последние месяцы резко идет вверх. Но многие не знают, что большие колебания цены Bitcoin, как правило, тесно пересекаются с поворотными точками на рынке акций США. Как показано в графике ниже, где исторические движения Bitcoin (красная полоска) представлены вместе с основным индексом акций США, S&P 500.

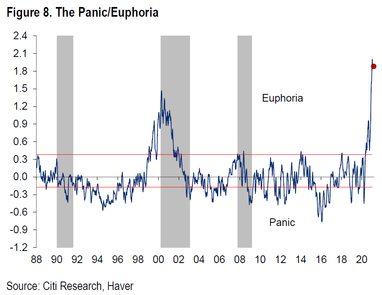

Но есть и другие индикаторы, которые подтверждают наличие пузыря на финансовом рынке. Например, на протяжении многих лет главный стратег Citigroup Inc. по акциям в США Тобиас Левкович отслеживает так называемый индекс «Паники / Эйфории». Он представлен ниже.

Основная идея на графике – показать, что:

- чрезвычайно позитивное настроение рынка (эйфория) в завышенной форме предвкушает сильную коррекцию на рынке акций;

- рынок находится в состоянии самой крупной эйфории в истории. Кризис «доткомов» в 2000 году, до сих пор самый эйфорийный в истории рынка акций США, на порядок отстает от ситуации, которую мы переживаем.

Если этого недостаточно, чтобы вас «запугать», давайте посмотрим на кейс акций Tesla. Сейчас это шестая по величине компания в США и, безусловно, крупнейший производитель автомобилей в мире (по биржевой стоимости). Хотя многие другие компании по-прежнему продают гораздо больше автомобилей.

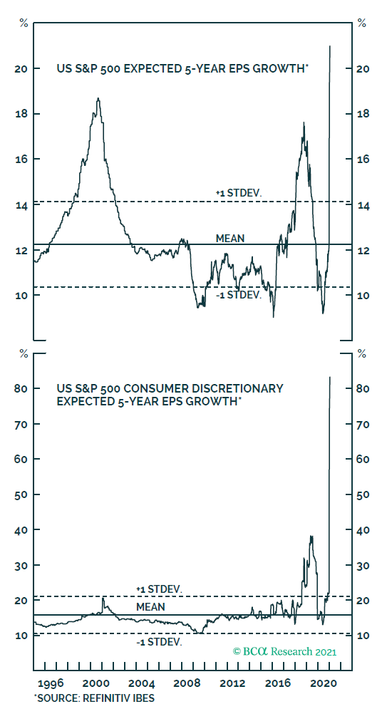

Следующие два графика, составленные Анастасиосом Авгериу из BCA Research Inc., показывают изменение ожиданий на Уолл Стрит о пятилетнем росте прибыли в данной компании.

Объясню, как читать данные графики. Нижний график показывает, что после того, как акции Tesla недавно включили в индекс S&P 500, произошел эффективный прогноз, насколько прибыльный станет автомобильный сектор в течение следующих 5 лет.

Сейчас оценка Уолл Стрит акций подразумевает, что рост прибыли у автомобильного сектора в течение 5 лет составит 83%. Это означает, по измерению верхнего графика, что прибыль инвесторов в акции автомобильного сектора увеличится в 20 раз в следующие 5 лет.

Поверьте, этого не будет. Автомобильный сектор не очень прибыльный. Верхний график, как раз, показывает «безумие» рынка.

Да, пока много тех, кто витает в облаках. Но в какой-то момент им надо будет приземлиться.

Эдвард Дубинский, инвестор и финансист, долларовый миллионер. Основатель и управляющий партнер компании Fintelect.

По материалам: Finance.ua

Поделиться новостью

Также по теме

Эксперт объяснил, подскочит ли гречка до 100 гривен за килограмм

Как диверсифицировать валютный портфель (советы)

Сборщик денег и копировщик: 5 необычных вакансий в Украине

Киевстар от 10 марта 2026 закрывает некоторые тарифы — подробности

Реально ли купить квартиру на украинскиме зарплаты

Как заключить договор с Yasno онлайн: когда могут отключить электричество