1206

Андрій Попов: Кому винен – всім прощаю, або які ризики несе в собі закон про реструктуризацію банківських боргів

— Кредит&Депозит

Український бізнес надзвичайно закредитований: обсяг кредитів компаній, виданих тільки українськими банками (без урахування зовнішніх позик), становить близько 800 млрд грн, що еквівалентно 40% ВВП України. При цьому значна частка кредитів є непрацюючими. За результатами стрес-тестів НБУ, які проводилися щодо 20 найбільших банків України, було виявлено, що 37% кредитів юридичним особам є проблемними, а в цілому по системі (особливо враховуючи неплатоспроможні банки) цей показник може становити більше половини.

Частково вирішити проблему «поганих» кредитів покликаний закон про реструктуризацію банківських боргів №3555, який був прийнятий Верховною радою 14 червня 2016 року, набере чинності з 19 жовтня 2016 року і діятиме протягом трьох наступних років.

Закон №3555 покликаний подолати наслідки кризи у банківській системі через механізм добровільного позасудового врегулювання проблемних боргів працюючих підприємств перед банками. Прийняття закону було продиктовано вимогами МВФ щодо оздоровлення банківської системи і є однією з цілей Комплексної програми розвитку фінансового сектору України до 2020 року.

Завдяки прийняттю закону, життєздатні підприємства-боржники отримають можливість відновити платоспроможність без процедури банкрутства, а банки зможуть зменшити кількість проблемних кредитів, розформувати резерви по них і направити вивільнені кошти на кредитування економіки. У НБУ прогнозують, що даний законопроект дозволить реструктуризувати 25% корпоративних боргів, у цифрах це близько 200 млрд грн.

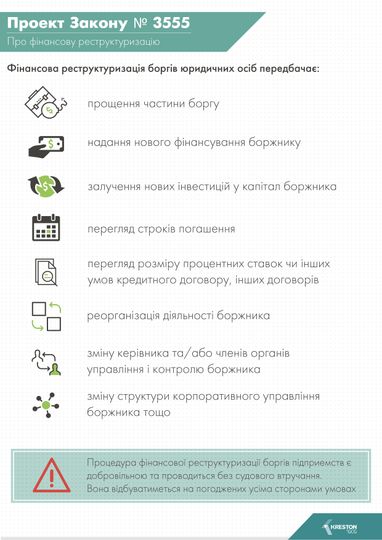

Ключові компоненти і загальний порядок реструктуризації наочно викладені в графіках, наведених нижче (джерело – сайт НБУ):

Відзначу найцікавіші аспекти закону про реструктуризацію:

- Мораторій на стягнення

На момент процедури реструктуризації автоматично вводиться мораторій на продаж заставного майна компанії-боржника терміном на 90 днів з можливістю його продовження ще на 90 днів. І хоча в період дії мораторію будь-який кредитор має право розпочати або продовжити судовий розгляд про стягнення заборгованості, рішення суду, по суті, все одно не буде реалізовано до закінчення мораторію.

- Податкові пільги для позичальника

Раніше, у випадку прощення боргу у позичальника виникали податкові зобов’язання, тому що це вважалося доходом. Законопроектом передбачено, що списання боргу перед кредиторами передбачає і пропорційне списання податкового боргу. Крім того, якщо компанія продає майно для погашення боргу в рамках реструктуризації, то частково звільняється від сплати ПДВ.

- Незалежний арбітраж

При Незалежній асоціації українських банків (НАБУ) буде створений координаційний офіс, який виконуватиме адміністративну функцію і координаційну роль, а загальний нагляд за виконанням закону про реструктуризацію здійснюватиме наглядова рада, що складатиметься з представників Мінфіну, МЕРТ, НБУ та Мін’юсту.

- Залучення незалежних експертів

У процесі підготовки до реструктуризації, комітет кредиторів має залучати незалежних експертів – представників аудиторських компаній, інвестиційних банків тощо, для визначення фінансового стану, «життєздатності» позичальника, а також підготовки прогнозних показників його господарської діяльності. Така практика зустрічалася і раніше, але тепер це офіційно прописано в законі.

Варто відзначити недоліки закону про реструктуризацію банківських боргів.

- Під дію закону підпадають будь-які підприємства, навіть державні й комунальні, але не підпадають ФОП (фізичні особи-підприємці), що не цілком зрозуміло.

- Нормами закону про реструктуризацію можуть скористатися тільки підприємства, які мають заборгованість хоча б перед однією фінансовою установою. Тобто компанії, винні тільки нефінансовим кредиторам, не підпадають під норми закону.

- Також варто зазначити, що Закон №3555, хоч і прописує процедуру реструктуризації, носить скоріше рекомендаційний характер. Процедура реструктуризації є добровільною: сторони мають право самостійно погоджувати питання про доцільність його застосування або використовувати інші механізми повернення заборгованості. Отже, імплементація закону у практичній площині залежить тільки від волі сторін.

Втім, основна проблема не в самому законі, а у сфері його застосування.

Не секрет, що чимала частина українського бізнесу керується принципом «борги повертають тільки боягузи», і в разі проблем з кредиторами вважає за краще вдаватися до фіктивного банкрутства, йти в тінь, перереєструвати активи і всіляко ускладнювати процес стягнення заборгованості.

У цій ситуації, норми закону №3555 про реструктуризацію – наприклад, з 180-денного мораторію на стягнення – можуть використовуватися для додаткового затягування і без того складного процесу стягнень. Так, у 2015 році обсяг стягнення Державною виконавчою службою становив 565 млрд. грн. До теперішнього моменту виконавча служба змогла стягнути лише 2,2% від встановленої суми.

Тому сам по собі закон про реструктуризацію банківських боргів не може вирішити завдання з відновлення фінансового сектора України. Це лише частина комплексної роботи, успіх якої неможливий без підвищення прозорості судової системи, відповідальності недобросовісних позичальників, захисту прав і гарантій кредиторів.

Андрій Попов, партнер Kreston GCG

За матеріалами: Файненс.ЮА

Поділитися новиною